어제 테슬라 주식에 대한 Long Call option 1계약을 체결 했다.

나름대로 원래 테슬라 주식 100주 매도에 대한 헷지 수단으로 롱콜 옵션을 구매한다는 생각이었는데...

MikookOption 선배님들에게 조언을 받으면서 생각해 보니 이 Planning 자체가 좀 이상한 거였다.

과정을 정리하면...

현재 테슬라 주가는 200 내외이다.

나는 180 정도 부터 테슬라 주식을 정리하기 시작했다.

어닝시즌, 부채한도 협상을 거치면서 하반기는 소비 하락으로 인한 침체로 (연착륙이든 경착륙이든) 상반기 상승했던 나스닥이 조정 혹은 전 저점 까지 하락할 가능성이 높다고 생각했기 때문이다.

170대에서 일부 정리하니 올랐다. 당연히 그럴거라 생각했다.

180대에서 일부 정리하니 또 올랐다. 그럴 수 있을 거라 생각했다.

190대에서 일부 정리하니 또 올랐다. 그리고 NVIDIA 는 하루에 20% 넘게 폭등했다. 너무 오르는거 아냐? 라고 생각했다.

200대까지 갔다. 일부 정리해야할 타이밍이다.

그런데 포모가 약간 생겼다. 이대로 또 쭉 갈 수 있는건가?

200대에서 100주 매도 할 거다. 그리고 더 이상 매도할 생각이 없다. (남아있는 테슬라 주식은 장기보유할 계획이라서)

여기서 또 쭉 가면 이제 손 빨고 있어야 한다.

그래서 100주 매도 하면서 예상대로 되지 않을 것에 대비해서 테슬라 롱콜에 1계약 (100주)을 체결하기로 했다.

난생 처음 옵션을 구매하는 거라서 한참 걸렸다.

이 계약은 100주 매도 후 계속 상승할 경우 수익을 놓치지 않기 위해서이다.

그리고 예상대로 하락할 경우 최대 프리미엄 만큼만 제외한 나머지 수익을 취하기 위해서 이다.

그런데 여기서 좀 이상했다.

나는 예를 들어 200에 매도 후 150으로 하락하면 50이 수익이라고 생각해 버린게 조금 문제가 있었다.

그건 150으로 하락했을 때 매수 한 경우 50의 손실을 보지 않는 거였다.

일단 200에 매도한 것은 그것으로 익절 혹은 손절로 거래가 종료 되는 것이다.

(다행히 나는 익절이었지만...)

그 다음 하락했을 경우 매수 하던 말던 그건 그 다음 라운드인 것이다.

그렇기 때문에 내가 구매한 롱콜 옵션은 그냥 상승을 예상하고 롱콜을 매수한 꼴이 되어 버린 것이다.

실제로는 나는 하락을 예상하고 있는데......

하여간 나의 첫 long call option trading은 이렇게 디자인부터 약간 이상했다.

이렇게 된 이상. 이번 실전 거래를 통해서 공부나 좀 더 해 보자.

나는 Fidelity의 Active Trader Pro 라는 프로그램을 사용하고 있다.

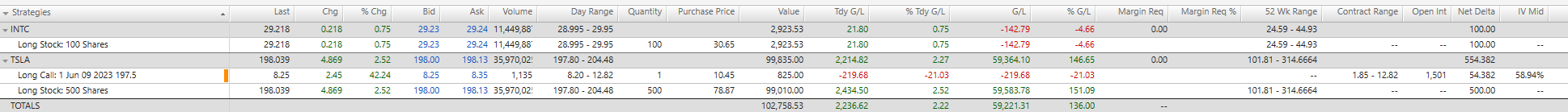

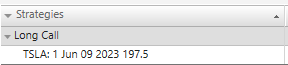

Accounts menu 에서 Options by Strategy를 선택하니 아래 화면이 나왔다.

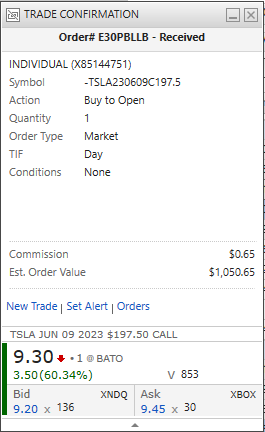

테슬라 Long Call 옵션 1거래이고 2023년 6월 9일이 만기 이고 행사가격은 197.5불. (당시 테슬라 주식은 202불이었다.)

여기에는 프리미엄이 얼마인지 나오지 않았다.

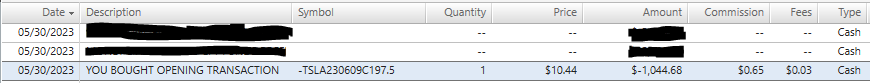

그래서 Accounts 메뉴에서 History를 선택했다.

여기에서는 프리미엄을 볼 수 있었다. 프리미엄은 10.44 달러로 100주니까 나는 1044.68 달러를 지불한 것이다.

그리고 나는 197.5달러에 테슬라 주식을 매수할 수 있는 권리를 샀다.

이 권리를 행사할 수 있는 기간은 2023년 6월 9일까지 이며 이 옵션은 미국식이라서 행사는 만기일 이전 언제라도 할 수 있다.

Commission은 0.65 달러이고 Fee는 0.03 달러이다.

올 초에 배운 옵션 관련 지식을 바탕으로 위 표를 보고 이런 내용을 유추할 수 있었다. ;)

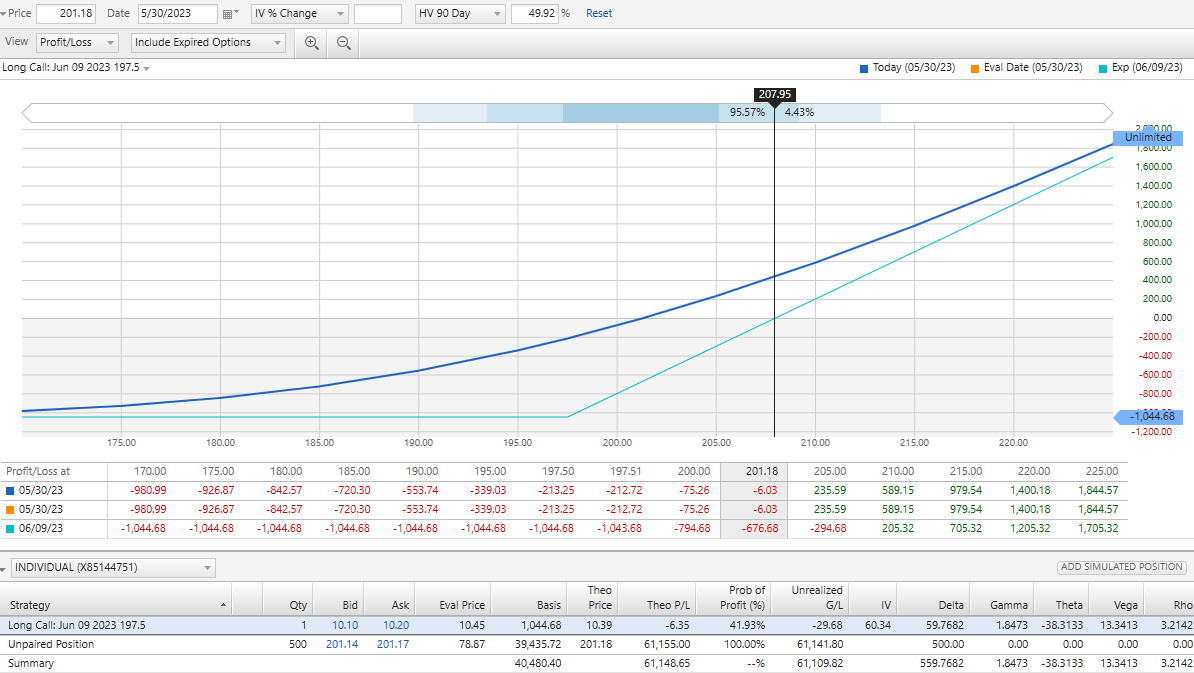

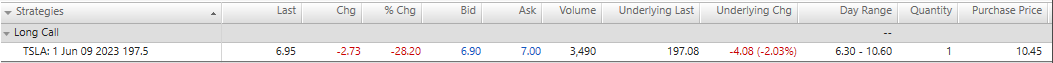

다시 Optins by Strategy를 보면 이렇다. (2023년 5월 31일 Pacific Time 9:48Am 현재 기준이다.)

이 때 197.5불이 행사가격인 테슬라 옵션의 프리미엄은 6.95불이다.

나는 10.45불의 프리미엄을 지불했으니까 한주당 3.5불 마이너스 100주니까 350불 손해인 상태다.

Open Int, Net Delta, IV Mid 는 배우긴 배웠는데 어떤건지 잘 모르겠다.

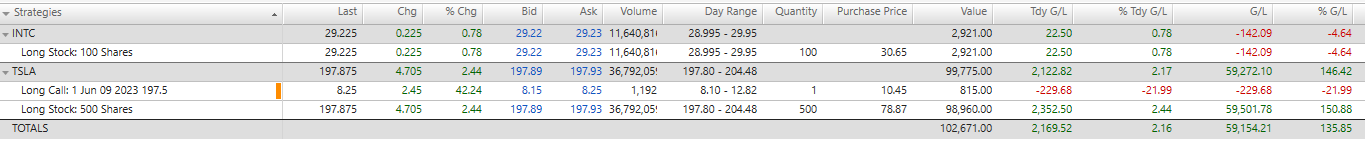

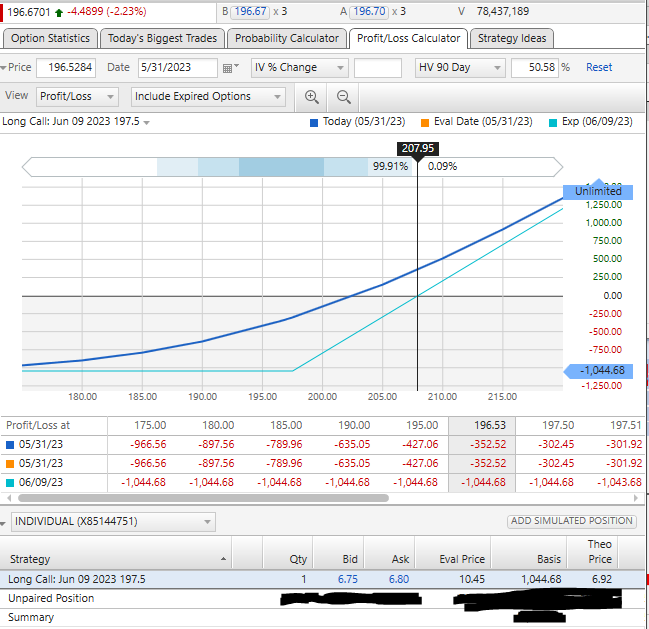

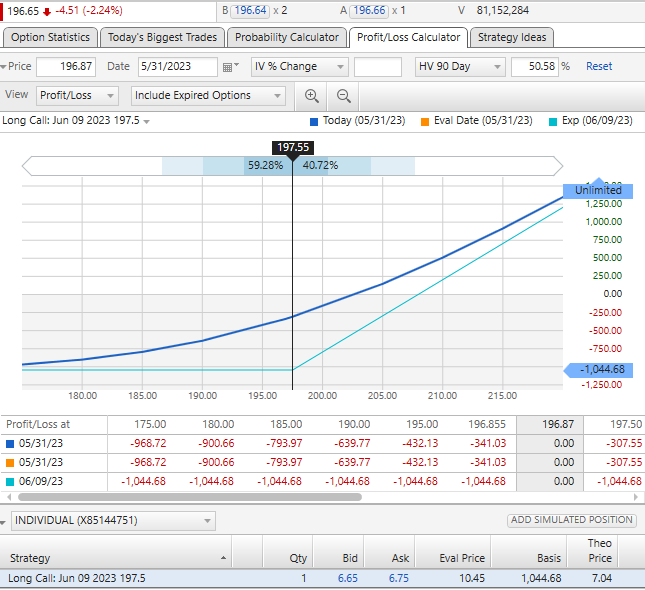

Fidelity Active Trader Pro에는 Profit/Loss Calculator 가 있다.

내 옵션의 손익 분기점은 207.95달러이다.

현재 가격은 196.53달러로 -353.52 달러이다.

이 옵션을 다시 팔면 -353.52 달러만 손해 본다는 얘기인것 같다.

이 옵션을 권리 행사 해 버리면 100주를 197.5달러에 매수를 하게 되고 프리미엄 1044.68 불도 날아가는 것인가?

그냥 행사 안하고 만기일인 6월 9일까지 가면 주가가 지금 주가대로 196.53달러일 경우 1044.68 달러만 날아가고 끝.

여기까지가 내가 배운 내용이다. (혹시 틀린 부분이 없기를......)

아래 Unpaired Position에 나온건 현재 내가 가지고 있는 테슬라 주식에 대한 정보다.

지금 이렇게 옵션을 분석해 보니 내가 매수한 이 Long Call 옵션은 만기일 까지 수익을 내기가 어려운 것 같다.

손익 분기점이 207.5불이고 현재 가격이 196불이고 최근 너무 상승해서 이제 조정 좀 받을 때 라고 생각하기 때문에 손익 분기점까지 가지 않을 것 같다.

그리고 지금 벌써 행사가격 이하로 내려갔고 앞으로도 더 내려갈 가능성이 더 많은 것 같다.

위 Profit/Loss 그래프를 보면 207.95 달러 이하로 내려갈 확률이 99.91% 라고 하는 것 같다.

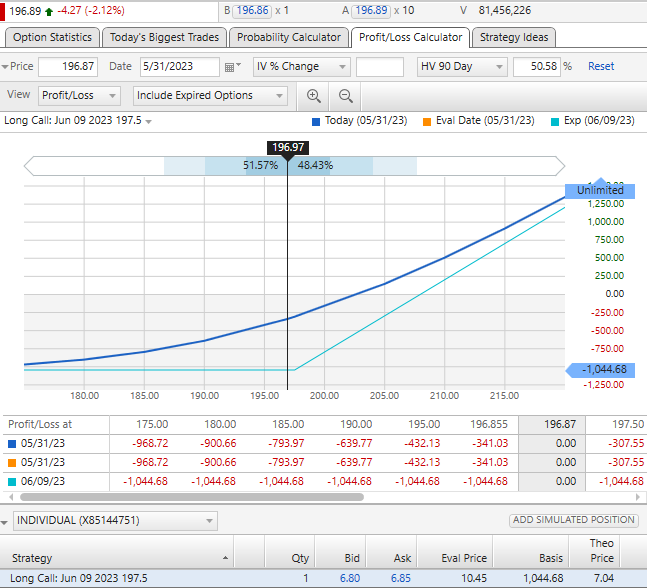

저 기준선을 나의 행사가격인 197.5 달러로 옮겨보겠다.

이 경우에도 하락할 확률이 59.28%이다.

내 행사가격 이하로 내려갈 확률이 반이 훨씬 넘는다.

대충 현재 가격 정도인 196.8 달러 정도가 상승/하락 확률이 50 대 50인 것 같다.

뭐 이게 얼마나 정확한지는 모르지만 대체로 동의는 된다.

여기서 내가 취할 전략은 만기일 전에 이 옵션을 팔아버려서 손실을 최소화 하는 것 같다.

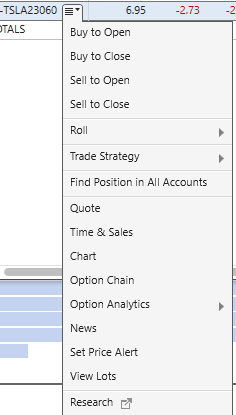

Trade 메뉴에는 아래와 같은 서브 메뉴들이 있다.

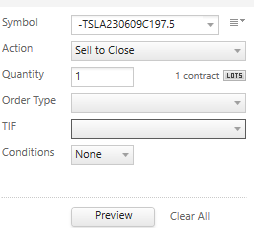

여기서 내가 이 옵션을 행사하지 않고 만기일 이전에 팔려면 Sell to Close 를 해야 할 것 같다.

그걸 선택하면 아래와 같이 나온다.

근데 여기서 프리미엄 가격을 내가 정할 수 없는 건가?

예전에 배울 때 Close 하는 방법도 여러가지가 있었던 것 같은데.. (Multi leg trade etc.)

잘 모르겠다. 옵션을 행사하지 않고 만기일 이전에 close 하는 방법을 더 공부해야 겠다.

'Financial > 옵션 실전 거래' 카테고리의 다른 글

| 생애 첫 옵션 거래 - 이틀만에 294불 수익 보고 Close (0) | 2023.06.02 |

|---|---|

| 첫 옵션 거래 정리. 테슬라 주가 하향을 예상하고 매도 하면서 옵션은 헷지 수단으로 거래. (0) | 2023.05.30 |