기술적 분석으로 챠트 패턴 파악하기

기술적 분석 시작하기

기술적 분석을 안내하는 가정에 대해 배우고 추세 거래의 기본을 이해하세요.

기술적 분석에서의 여러 지표들 이해하기

추세, 모멘텀, 볼륨 그리고 support 와 저항 같은 기술적 지표들의 여러가지 타입들을 구분해 보세요.

기술적 분석의 차트 패턴에 대해 알아보기

바 챠트와 캔들 챠트의 중요한 패턴들에 대한 예제들을 통해서 챠트를 이용하고 챠트 패턴들을 배우세요.

기술적 분석을 통해 리스크 관리하기

여러 확인된 방법들을 사용해서 거래 리스크를 관리하세요.

찰스 D. 커크패트릭 2세, CMT

Charles D. Kirkpatrick II, CMT는 Market Strategist 투자 뉴스레터를 발행하는 기술 분석 연구 회사인 Kirkpatrick & Company, Inc.의 사장입니다.

Fort Lewis College의 경영학부 교수이자 Brandeis University International Business School의 겸임 교수인 그는 기술 분석 연구로 Market Technicians Association의 권위 있는 Charles H. Dow Award를 두 번 수상했습니다. , "기술 분석 분야에 대한 뛰어난 공헌"으로 2008년 MTA 연례 상을 수상했으며, 2012년 "학계에서 기술 분석의 장기 후원"으로 MTA 교육 재단의 Mike Epstein Award를 수상했습니다.

그는 공인 시장 기술자, Market Technicians Association 이사회의 전 회원, Journal of Technical Analysis의 전 편집자, Market Technicians Association Educational Foundation의 전 이사 및 부회장, American 전문 기술자 협회(AAPTA). 그는 Technical Analysis: The Complete Source for Financial Market Technicians, CMT 프로그램 및 기술 분석에 대한 대학 대학원 과정의 기본 교과서, Beat the Market, 가장 최근에는 Time the Markets: Using Technical Analysis to Interpret Economic Data를 공동 집필했습니다. .

그는 Phillips Exeter Academy, Harvard College(AB) 및 Wharton School(MBA)을 졸업했으며 Maine에서 아내와 함께 살고 있습니다.

아젠다

- 패턴과 그 패턴들의 한계 이해하기

- 거래 패턴을 위한 기술들

- 일반 챠트 패턴의 구성

패턴과 그 패턴들의 한계 이해하기

패턴 정의하기

• 패턴은 최소 두 개의 추세선(직선 또는 곡선)으로 둘러싸여 있습니다.

• 모든 패턴에는 진입점과 종료점이 조합되어 있습니다.

• 패턴은 연속 패턴 또는 반전 패턴일 수 있습니다.

• 패턴은 프랙탈이므로 모든 차트에서 볼 수 있습니다. 기간(매주, 매일, 분 등)

• 실제 브레이크아웃이 발생할 때까지 패턴이 완료되거나 활성화되지 않습니다.

패턴(추세)들의 한계

명심해야 할 부분들

인간의 성향 중 일부는 투자자에게 위험할 수 있습니다.

• 없는 패턴 만들어서 보기

• 근거 없이 테크니컬하고 펀드멘털한 "과학적 시장 지식"이라고 믿기.

• 앞보다는 뒤를 돌아보기

• 조건이 변경됐는데도 기존 추세의 목표 가격 고수하기

거래 패턴을 위한 기술들

거래 패턴을 위한 기술들

- breakouts (추세 벗어나기, 임계점)

- Entry Stops

- Protective Stops

- Retracements

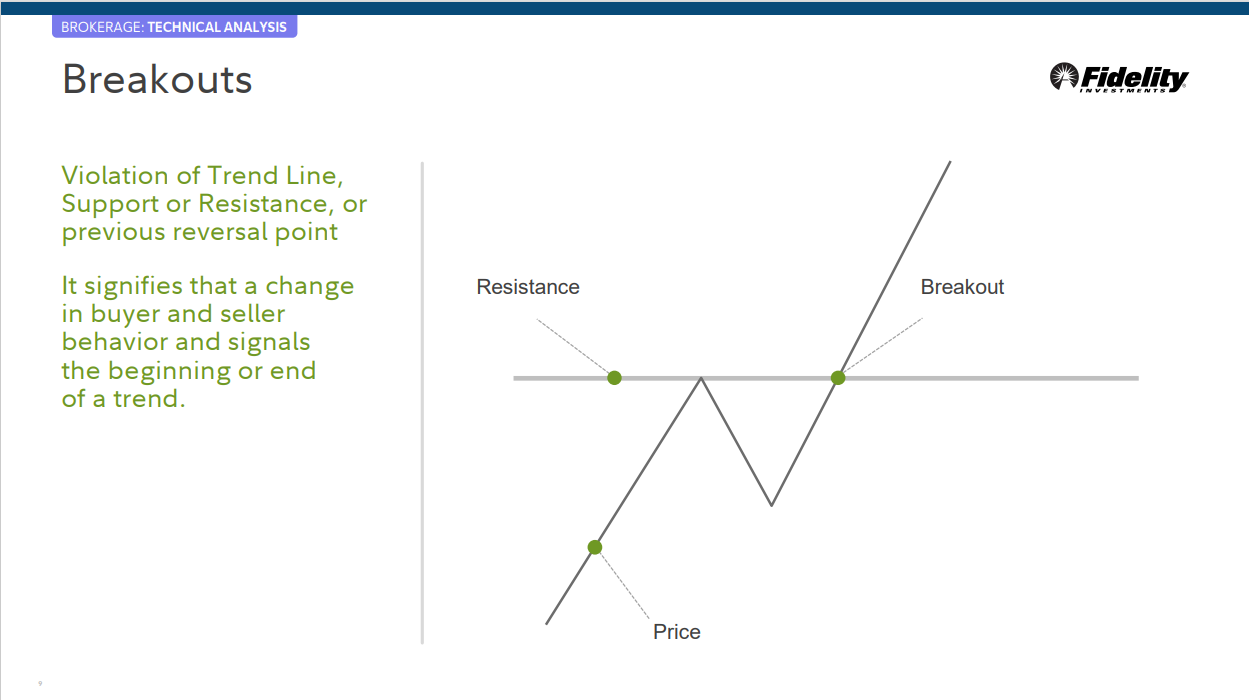

breakouts (추세 벗어나기, 임계점)

추세선, 지지 또는 저항 또는 이전 반전 지점의 위반.

구매자와 판매자 행동의 변화를 나타내며 추세의 시작 또는 끝을 알립니다.

Confirmation Filters

Confirmation Filters 확인 필터

Confirmation Filters를 적용하여 브레이크아웃이 발생했는지 여부를 확인합니다.

필터의 종류

• 인트라바

• 여러 번의 마감

• 시간

• 백분율 또는 포인트

• 돈

Entry Stops

Entry Stops

stop order로 buy 하면 가격이 breakout 하게 되면 거래에 진입하게 됩니다.

Order Types (주문의 종류)

Market : 시장가 주문, 현재 거래되는 시장가로 주식을 매수/매도 하라는 오더

Limit : 주식 매수/매도 금액을 정해서 그 가격에 매수/매도 되도록 하는 것

Stop Loss

Sell Stop Loss Order : 보유한 주식의 주가가 특정 금액까지 하락하면 매도하도록 설정한 오더. 설정한 금액에 도달하면 그 때의 시장가로 거래한다.

예) 현재 주가 40불, Sell Stop Loss 32불 ==> 주가가 32불 아래로 떨어지면 즉 31.99 이하가 되면 발동이 되서 시장가 매도 주문을 자동으로 넣는다. 주가가 급격히 추락할 경우 훨씬 아래에서 거래 될 수도 있고 급격히 상승하게 되면 더 높은 가격에서 거래 될 수 있다.

Buy Stop Loss Order : 특정 주식의 주가가 특정 금액까지 도달하면 시장가로 매수 하도록 설정한 오더. 설정한 금액에 도달하면 그 때의 시장가로 거래한다. (박스권을 이탈해서 저항선을 뚫게 되면 매수를 하는 것으로 현재의 박스권 위에서 새로운 상승 추세를 탈 것으로 예상 될 때 사용할 수 있다.)

예) 현재 주가 25불, Buy Stop Loss 32불 ==> 주가가 32불에 도달하면 시장가 매수 주문을 자동으로 넣는다. 주가가 급격히 추락하거나 급격히 하락할 경우에도 시장가로 거래하기 때문에 Stop Loss로 설정된 가격이 아닌 다른 가격에서 거래 될 수도 있다.

Stop Limit : Stop Loss와 Limit 오더를 결합한 것. Stop Loss로 설정한 금액에 도달하면 매수/매도 주문을 limit 으로 설정한 금액으로 넣는다. 리밋으로 설정된 금액이나 그 보더 더 유리한 금액으로 됐을 때 거래가 성사 된다. 급등과 급락시 손해 볼 수 있는 위험을 줄일 수 있지만 동시에 급등 급락으로 limit 한도 밖으로 가격에 변해 버리면 거래가 성사되지 않을 수도 있다.

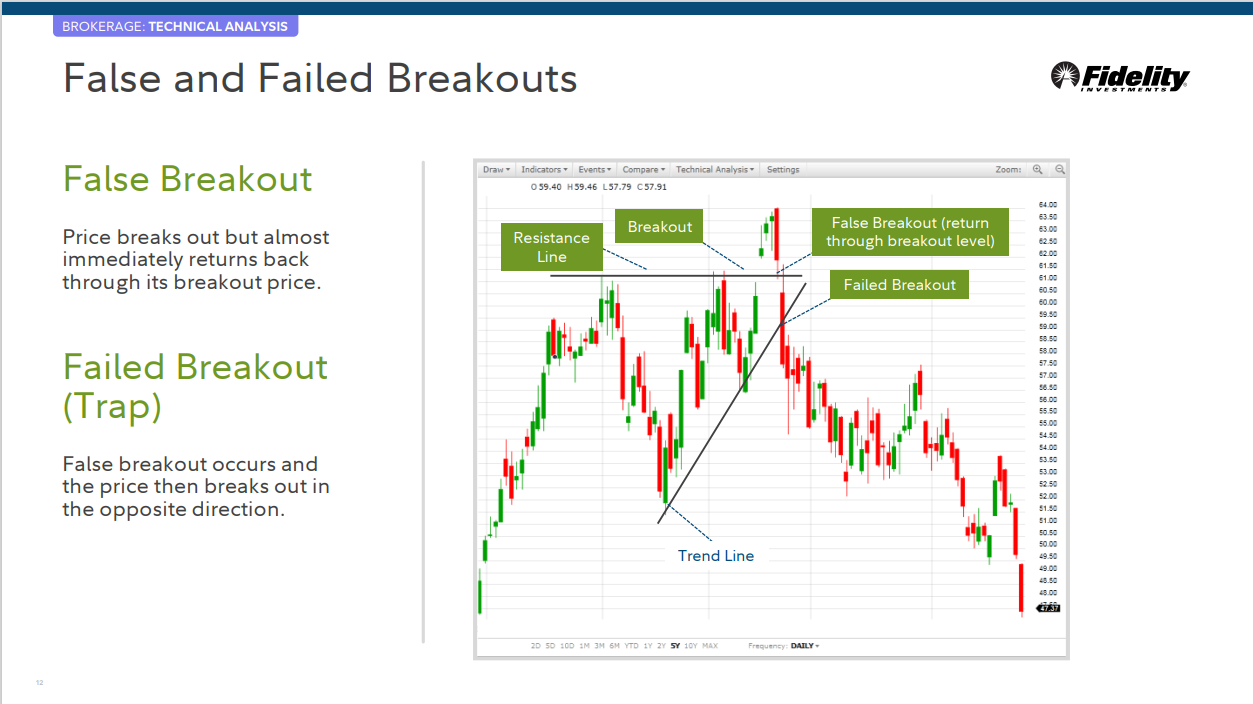

False and Failed Breakouts

False Breakout

가격이 breakout 하지만 거의 즉시 breakout 가격으로 되돌아갑니다.

Failed Breakout (Trap)

False Breakout가 발생하고 가격은 반대 방향으로 향합니다.

Protective Stops (보호를 위한 스탑)

Protects Capital (자본 보호)

진입 전 자본위험액 결정 (예) 진입 후 특정 가격까지 하락할 경우 -Protective Stop 까지 도달하면- 빠져 나온다.)

Types of placement (Protective Stop 을 설정하는 유형들)

• 퍼센트, 포인트 또는 금액과 같은 필터

• 추세선, 지지선 또는 저항선으로 필터 설정

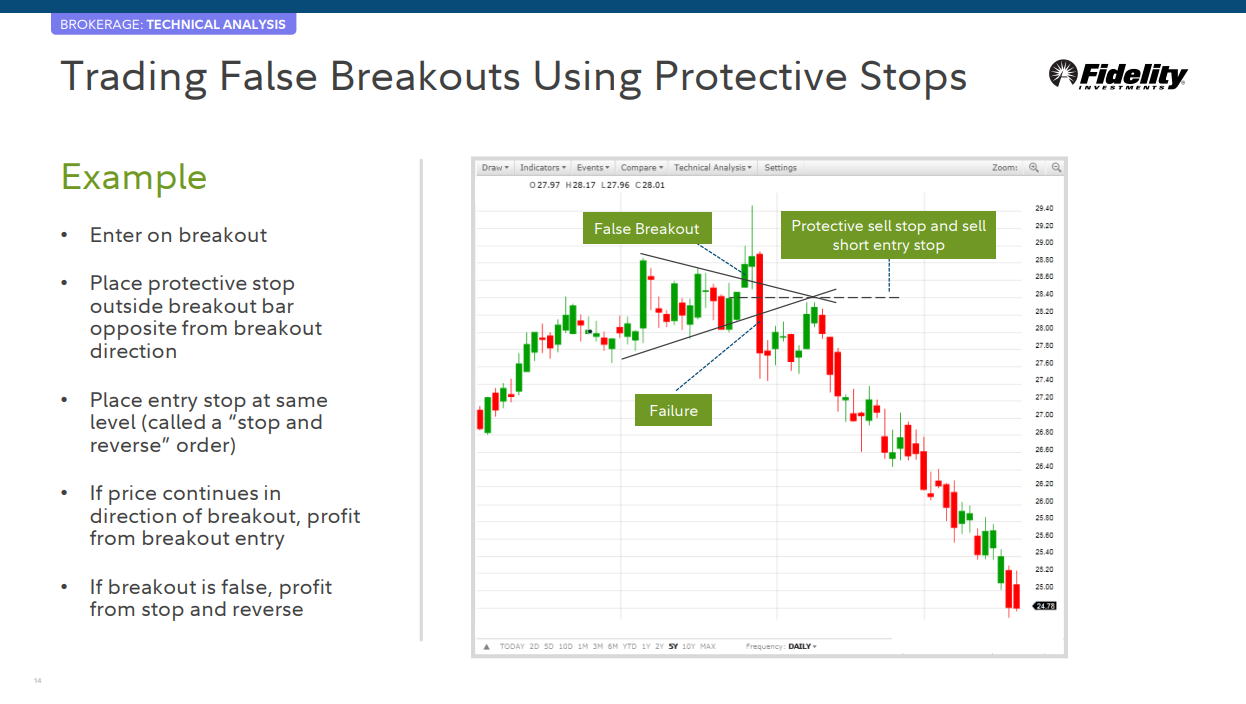

Protective Stop을 사용해서 False Breakout에 대해 거래하기

예)

• breakout 시 진입

• 브레이크아웃 방향과 반대로 브레이크아웃 바 외부에 Protective Stop을 배치합니다.

• 같은 수준에 entry stop 배치("stop and reverse" 주문이라고 함)

• 가격이 돌파 방향으로 계속되면 돌파 진입으로 인한 이익

• 돌파가 거짓일 경우 스톱과 리버스로 이익을 얻는다.

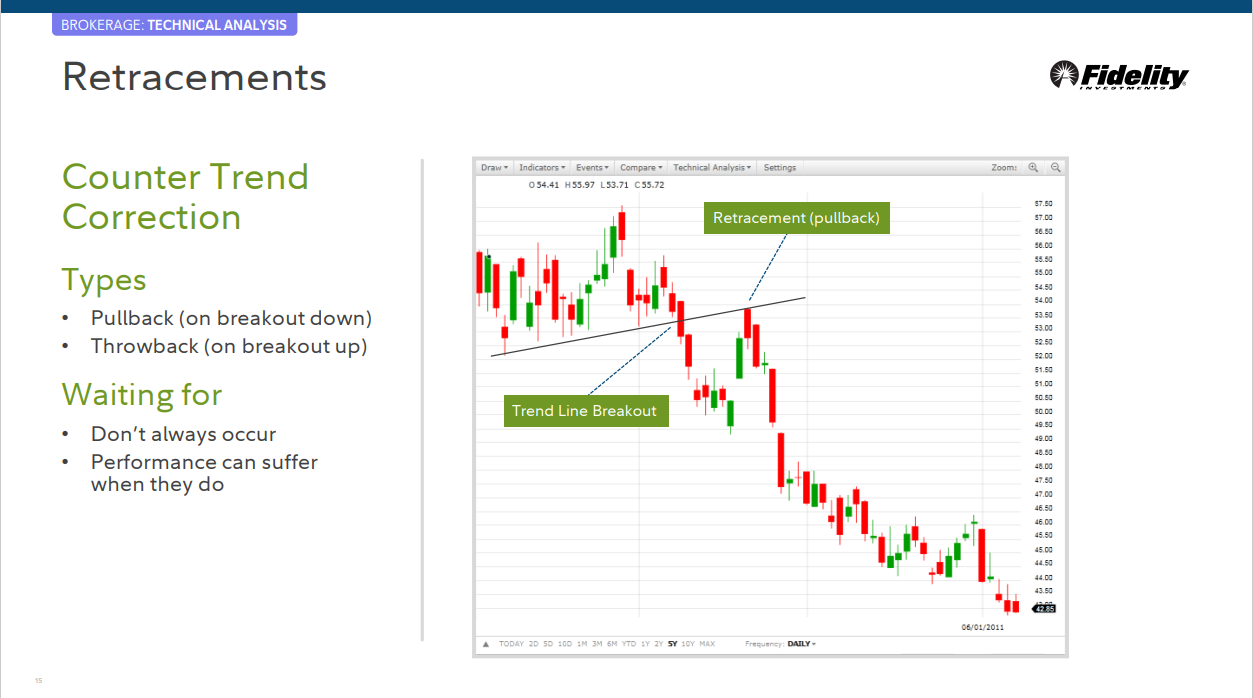

Retracements (되돌림)

Counter Trend Correction

유형들

- Pullback (돌파 하락시)

- Throwback (돌파 상승시)

기다리기

- 항상 발생하지는 않음 (추세 돌파 후 다시 이전 추세로 돌아가기가 항상 발생하는 것은 아님)

- 이 경우가 발생할 경우 투자가 성공적이지 않을 수 있다.

일반적인 챠트 패턴 분석

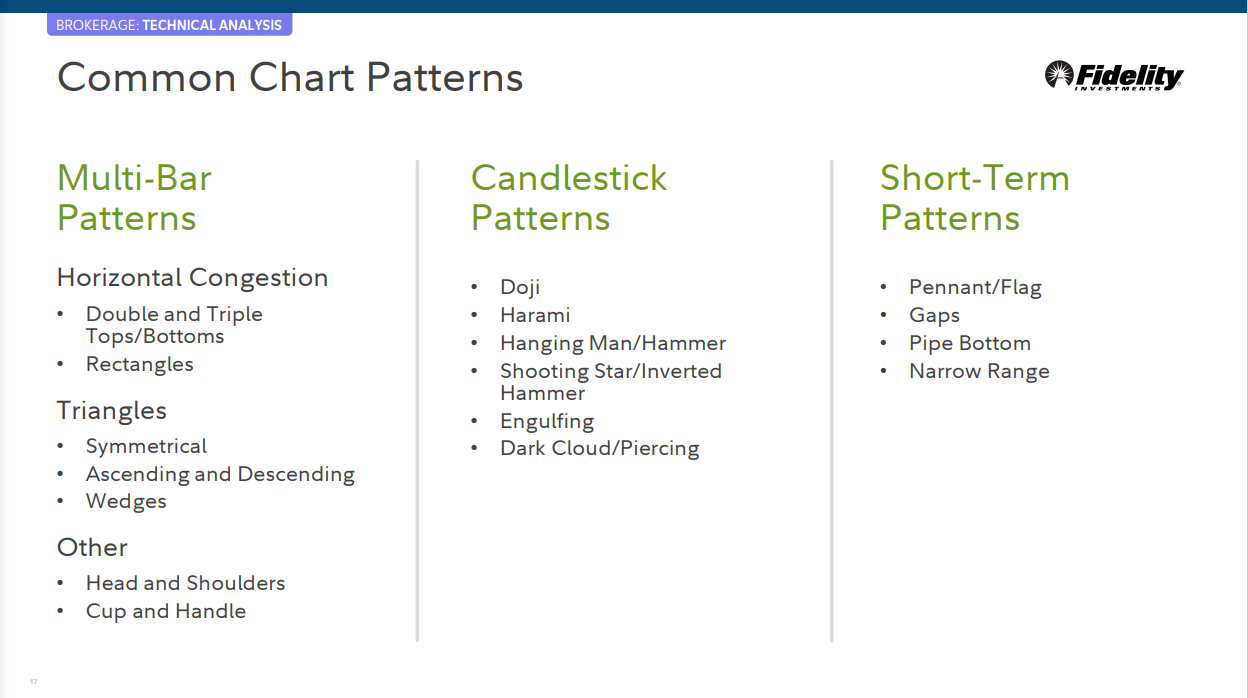

일반적인 챠트 패턴들

Multi-Bar 패턴들

수평 혼잡

- 상단과 바닥이 두세개 존재

- 직사각형 모양

삼각형

- 대칭

- 오르막길과 내리막길

- Wedges (쐐기)

그 외

- 머리와 어깨

- 컵과 핸들

양초 패턴들

- Doji

- Harami

- Hanging Man/Mammer

- 별똥별/Inverted Hammer

- 몰입, 함몰 (Engulfing)

- 먹구름/피어싱

단기 패턴들

- Pennant/Flag

- 격차 (Gaps)

- 파이프 바닥

- 좁은 범위

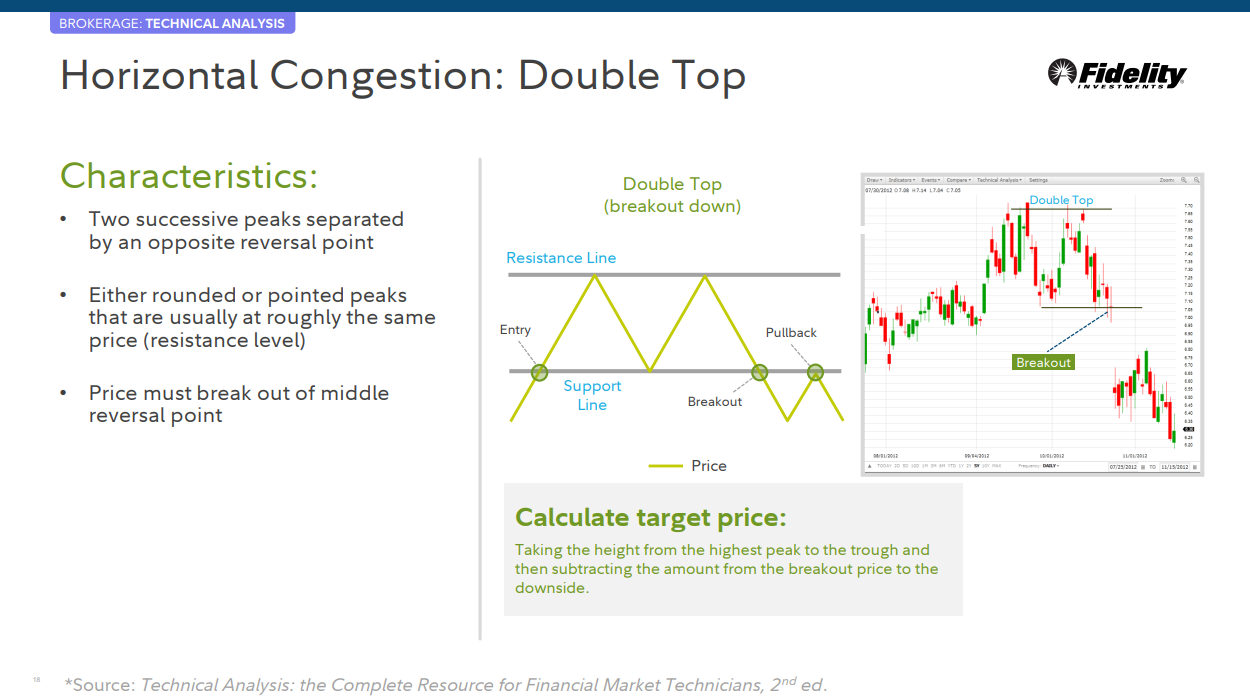

수평 혼잡 : 쌍봉

성격(형태)

• 반대 반전 지점으로 분리된 두 개의 연속 고점

• 일반적으로 거의 동일한 가격(저항 수준)인 둥글거나 뾰족한 봉우리

• 가격은 중간 반전 지점을 돌파해야 합니다.

목표 가격 계산:

최고점에서 최저점까지의 높이를 취한 다음 돌파 가격에서 하락까지의 금액을 뺍니다.

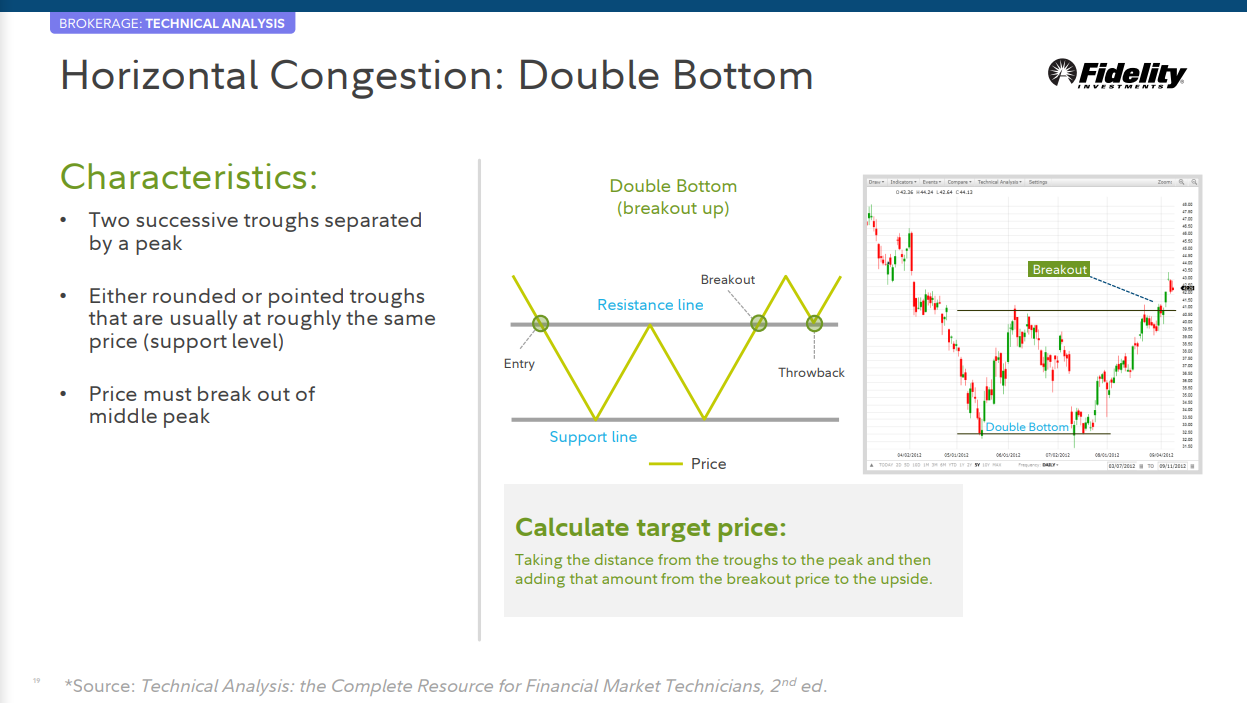

수평 혼잡 : 쌍바닥

성격(형태)

• 봉우리로 분리된 두 개의 연속된 저점

• 일반적으로 거의 동일한 가격(지지 수준)에 있는 둥글거나 뾰족한 저점

• 가격은 중간 고점을 돌파해야 합니다.

목표 가격 계산:

저점에서 고점까지의 거리를 취한 다음 돌파 가격에서 위쪽으로 해당 금액을 추가합니다.

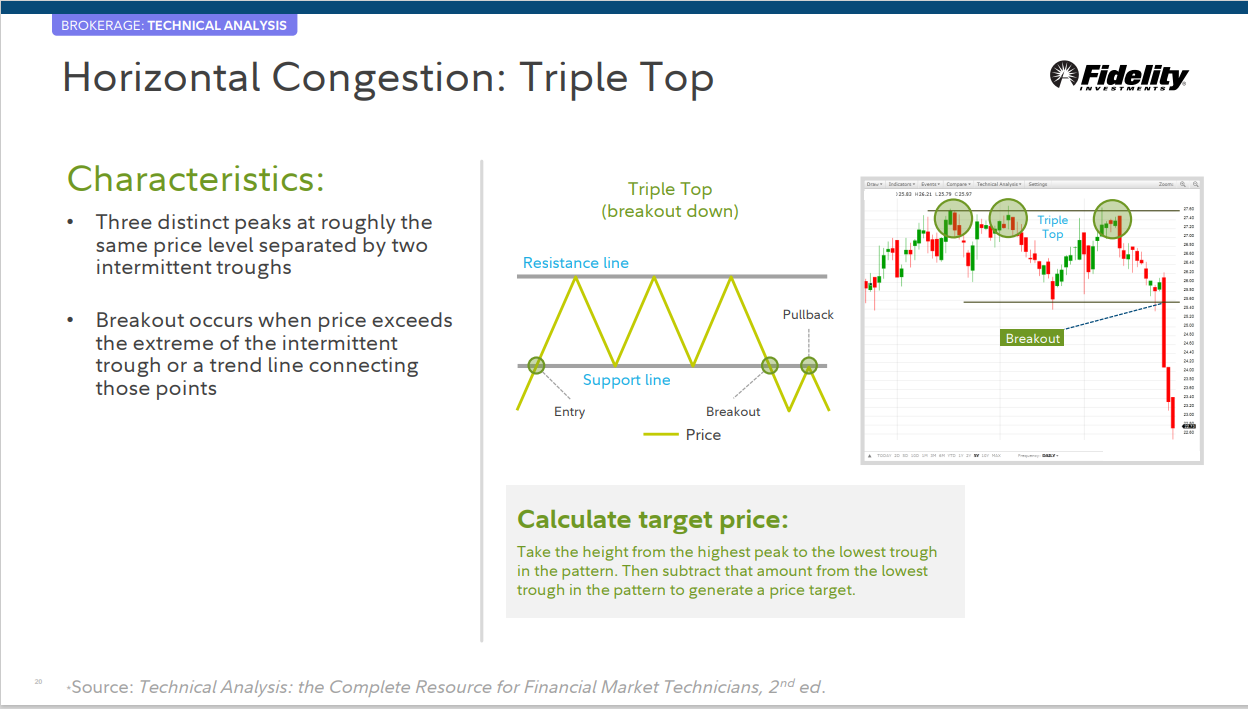

수평 혼잡 : 삼봉

성격 (형태)

• 2개의 간헐적인 저점으로 구분되는 거의 동일한 가격 수준에서 3개의 뚜렷한 고점

• 가격이 간헐적 저점 또는 이 점을 연결하는 추세선의 극단을 초과할 때 돌파가 발생합니다.

목표 가격 계산:

패턴에서 가장 높은 봉우리에서 가장 낮은 골까지의 높이를 가져옵니다. 그런 다음 패턴의 최저 저점에서 해당 금액을 빼서 목표 가격을 생성합니다.

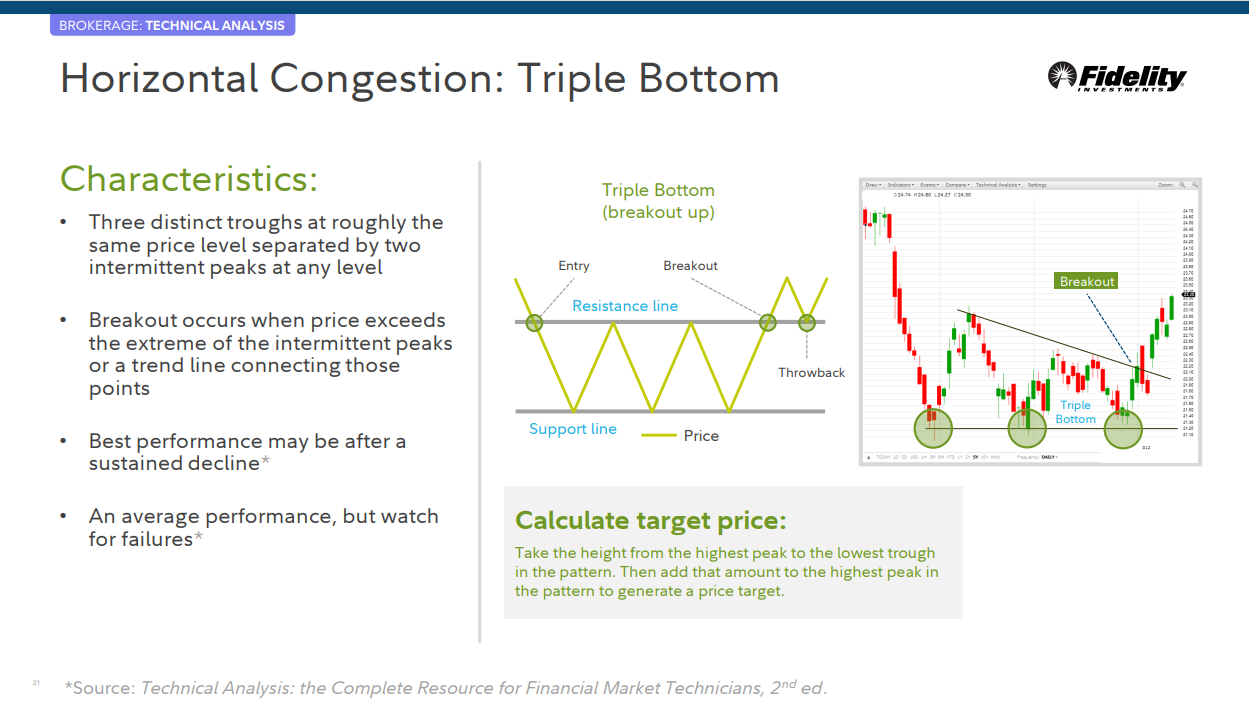

수평 혼잡 : 삼바닥

성격 (형태)

• 거의 동일한 가격 수준에서 3개의 뚜렷한 저점이 모든 수준에서 2개의 간헐적인 고점으로 구분됨

• 가격이 간헐적 고점 또는 이러한 점을 연결하는 추세선의 극단을 초과할 때 돌파가 발생합니다.

• 최고의 실적은 지속적인 하락 이후일 수 있음*

• 평균적인 성능이지만 오류에 주의하세요*

목표 가격 계산:

패턴에서 가장 높은 봉우리에서 가장 낮은 골까지의 높이를 가져옵니다. 그런 다음 해당 금액을 패턴의 최고점에 추가하여 목표 가격을 생성합니다.

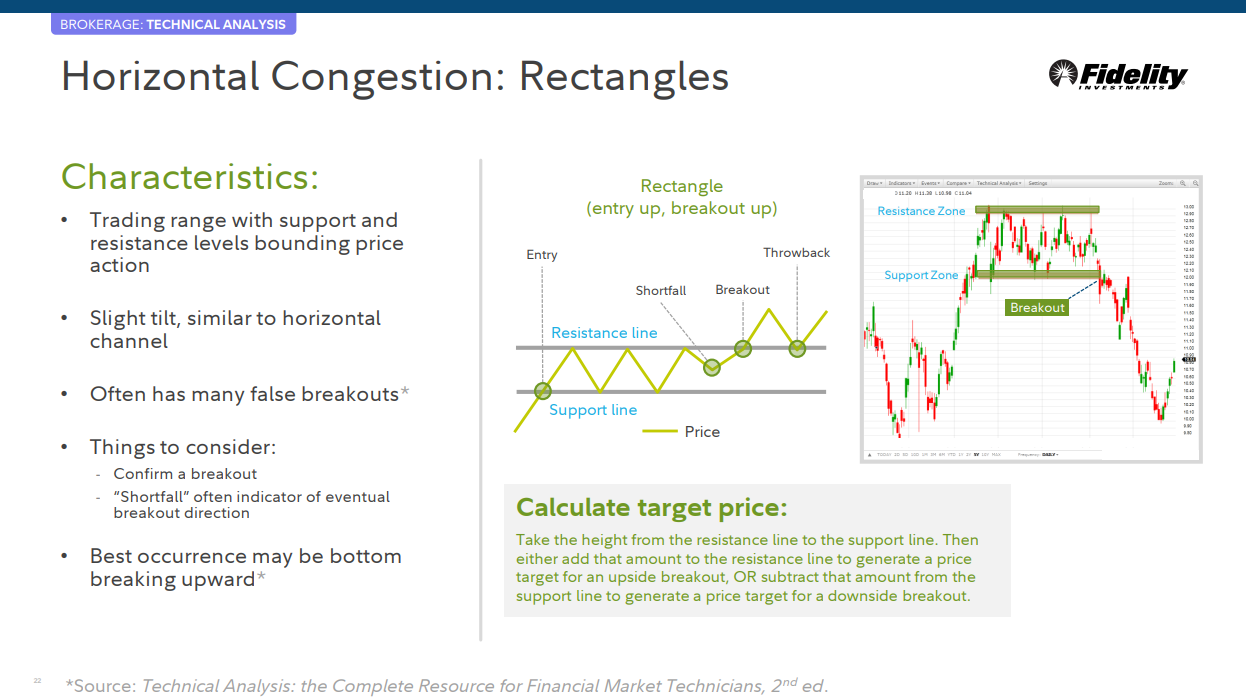

수평 혼잡 : 직사각형

성격 (형태)

• 지지선과 저항선이 있는 거래 범위

• 수평 채널과 유사. 약간의 기울기가 있을 수 있음

• 종종 false breakout이 많이 발생함*

• 고려해야 할 사항:

‐ breakout 확인

‐ "Shortfall"은 종종 궁극적인 breakout 방향을 나타내는 지표입니다.

• 가장 좋은 상황은 바닥이 위로 무너지는 것일 수 있습니다.*

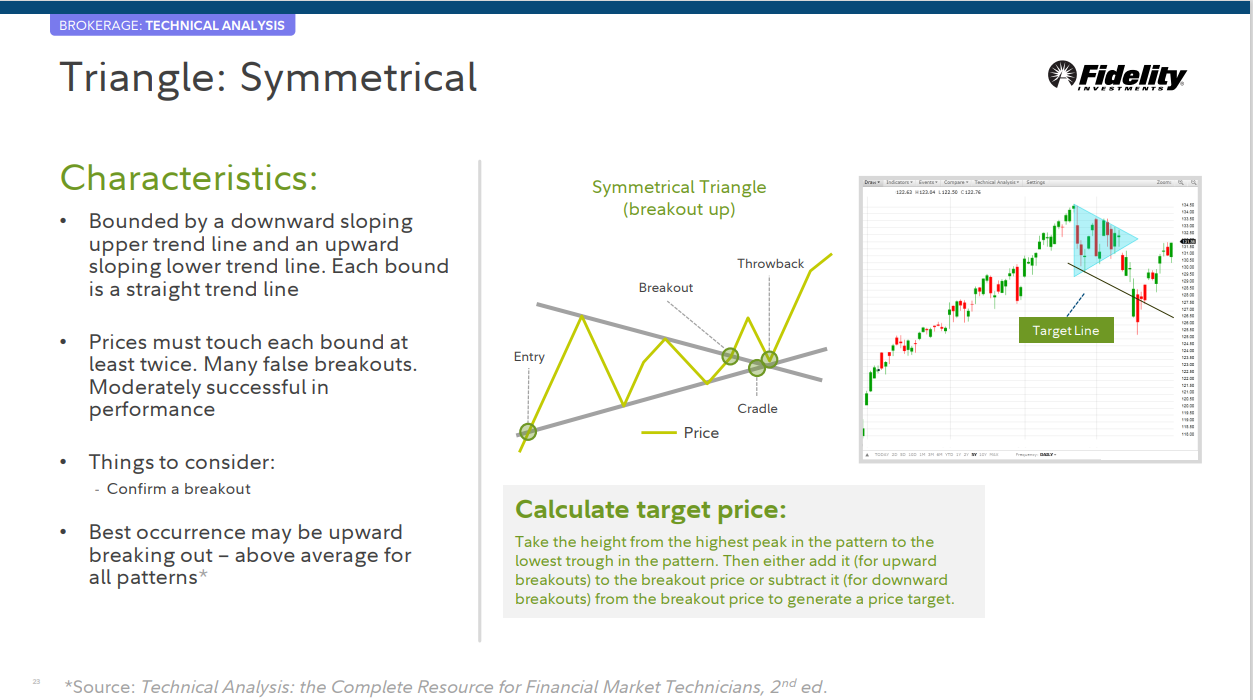

삼각형: 대칭

성격 (형태)

• 하향 경사 상단 추세선과 상향 경사 하단 추세선 경계 (만나는 지점이 생긴다). 각 범위는 직선 추세선입니다.

• 가격은 적어도 두번 이상 각 바운드에 도달해야 합니다. False breakout 이 많이 발생한다. 퍼포먼스면에서 중간 정도 맞아 들어간다.

• 고려해야 할 사항:

‐ breakout 확인

• 최상의 발생은 상향으로 breakout 이 일어나는 겁니다. - 모든 패턴에 대해 평균 이상으로 가는 것 -

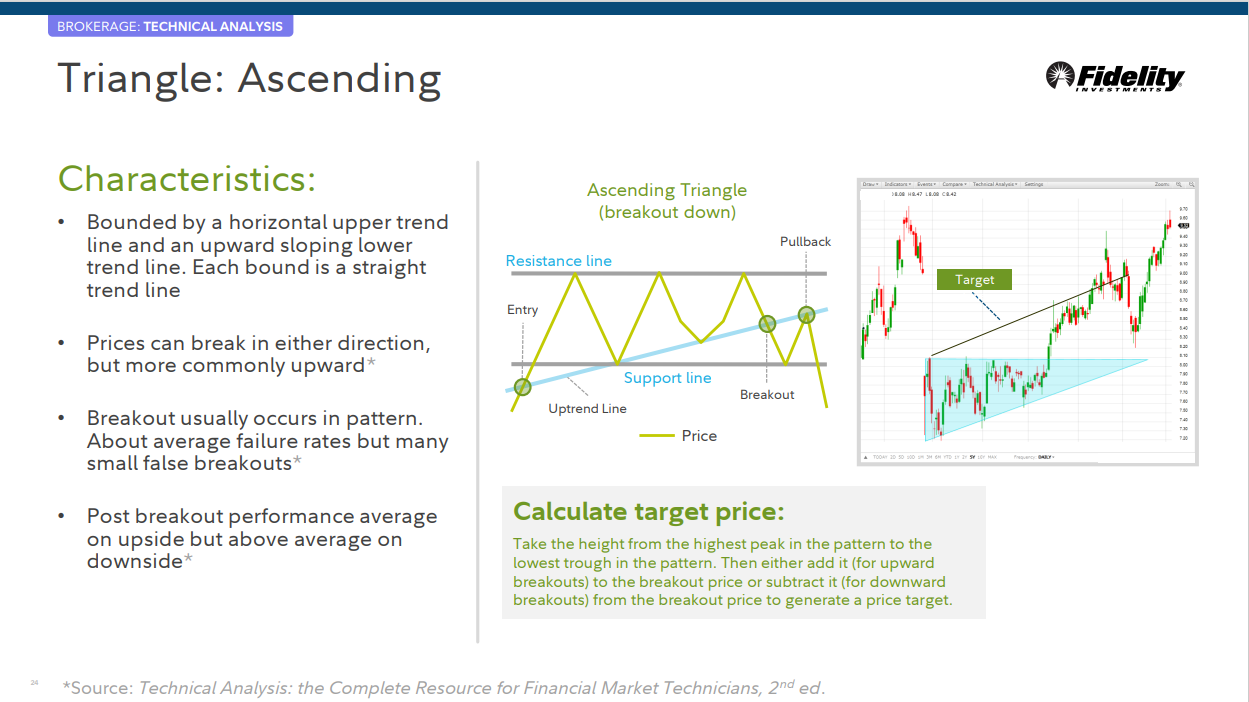

삼각형 : 상향

성격 (형태)

• 수평 상단 추세선과 상향 기울기 하단 추세선 경계. 각 범위는 직선 추세선입니다.

• 가격은 어느 방향으로든 돌파할 수 있지만 더 일반적으로 상향*

• breakout은 일반적으로 패턴내에서 발생합니다.

예상을 벗어나는 것은 평균 수준으로 일어나지만 false breakout는 약하게 일어난다.

• breakout 후 평균 위로 상승세, 하지만 평균 이상에서는 하향

목표 가격 계산:

패턴의 가장 높은 피크에서 패턴의 가장 낮은 골까지의 높이를 가져옵니다. 그런 다음 돌파 가격에 추가(상향 돌파의 경우)하거나 돌파 가격에서 빼서(하향 돌파의 경우) 목표 가격을 생성합니다.

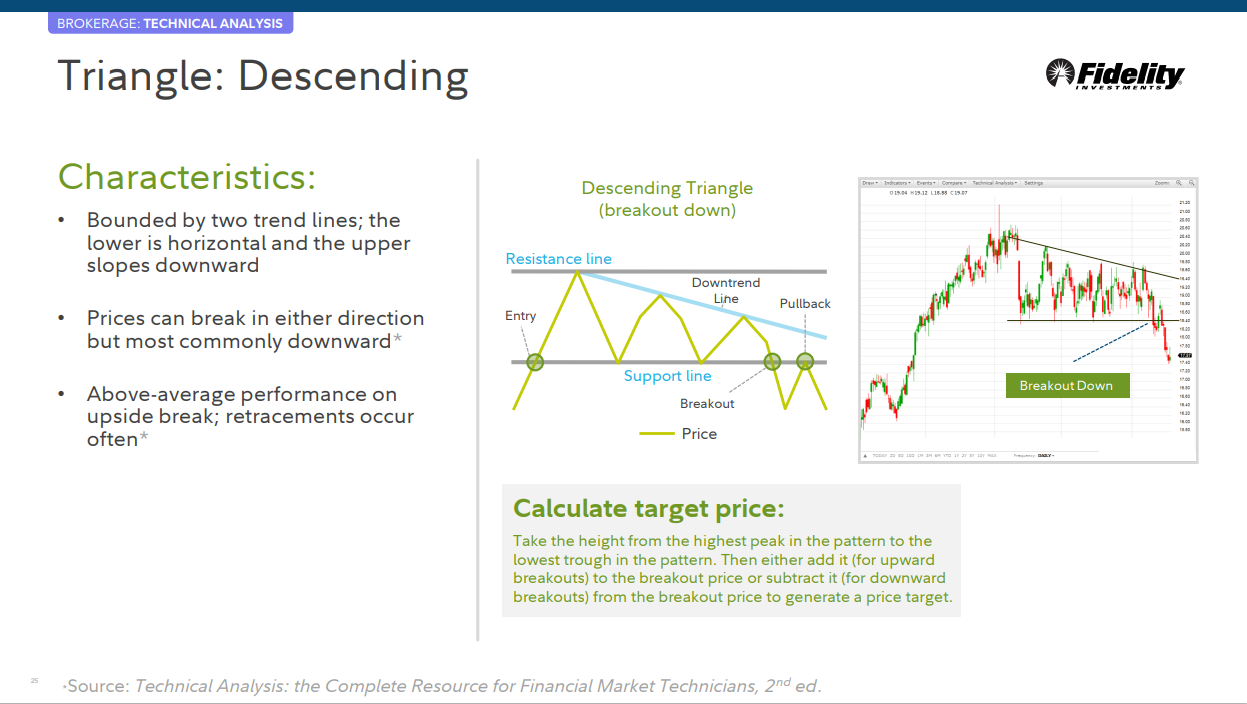

삼각형 : 하향

성격 (형태)

• 두 개의 추세선으로 제한됨; 아래쪽은 수평이고 위쪽에서 아래쪽으로 기울어집니다.

• 가격은 어느 방향으로든 돌파할 수 있지만 가장 일반적으로 하락*

• 평균 이상에서는 하향으로 돌파한다. 되돌림이 자주 발생함

목표 가격 계산:

패턴의 가장 높은 피크에서 패턴의 가장 낮은 골까지의 높이를 가져옵니다. 그런 다음 돌파 가격에 추가(상향 돌파의 경우)하거나 돌파 가격에서 빼서(하향 돌파의 경우) 목표 가격을 생성합니다.

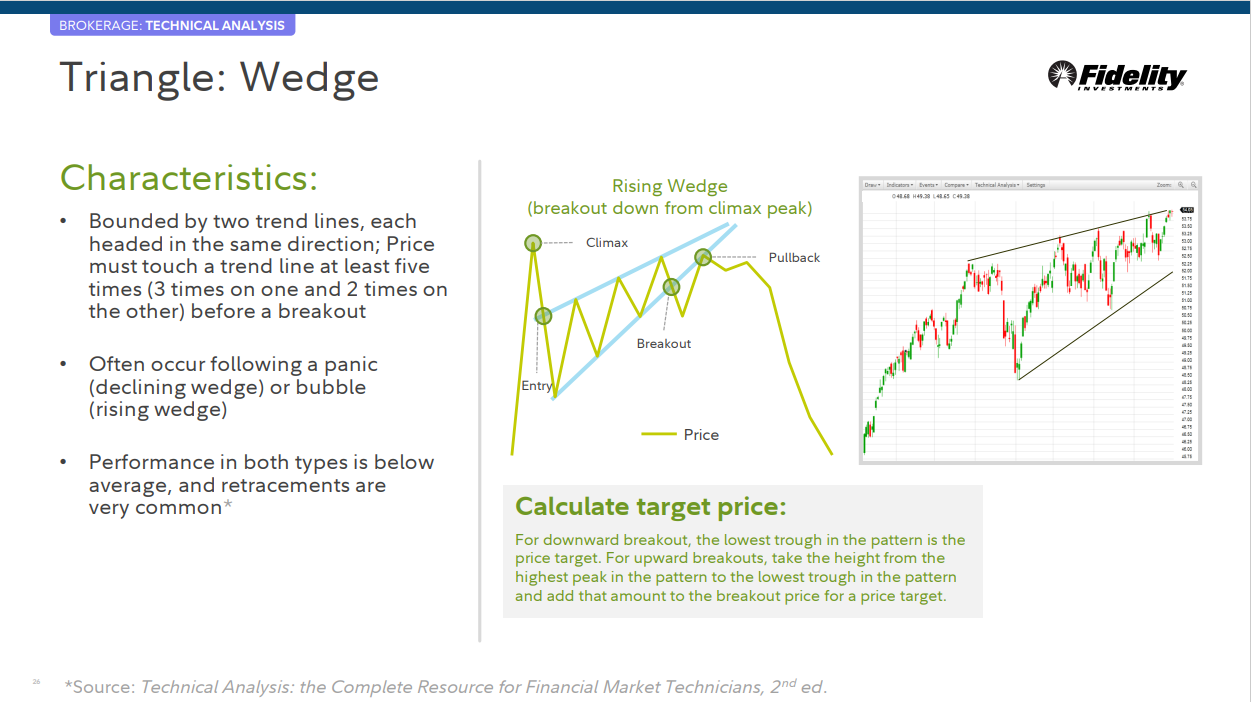

삼각형 : 쐐기

• 각각 같은 방향을 향하는 두 개의 추세선으로 둘러싸여 있습니다. 돌파하기 전에 가격이 최소 5번 추세선에 닿아야 합니다(하나는 3번, 다른 하나는 2번).

• 종종 패닉(쇠퇴 쐐기) 또는 거품(상승 쐐기) 후에 발생합니다.

• 두 가지 유형 모두 평균 이하의 실적이며 되돌림이 매우 흔합니다*

목표 가격 계산:

하향 돌파의 경우 패턴의 가장 낮은 저점이 목표 가격입니다. 상향 돌파의 경우 패턴의 최고점에서 최저점까지의 높이를 취하여 해당 금액을 목표 가격의 돌파 가격에 더합니다.

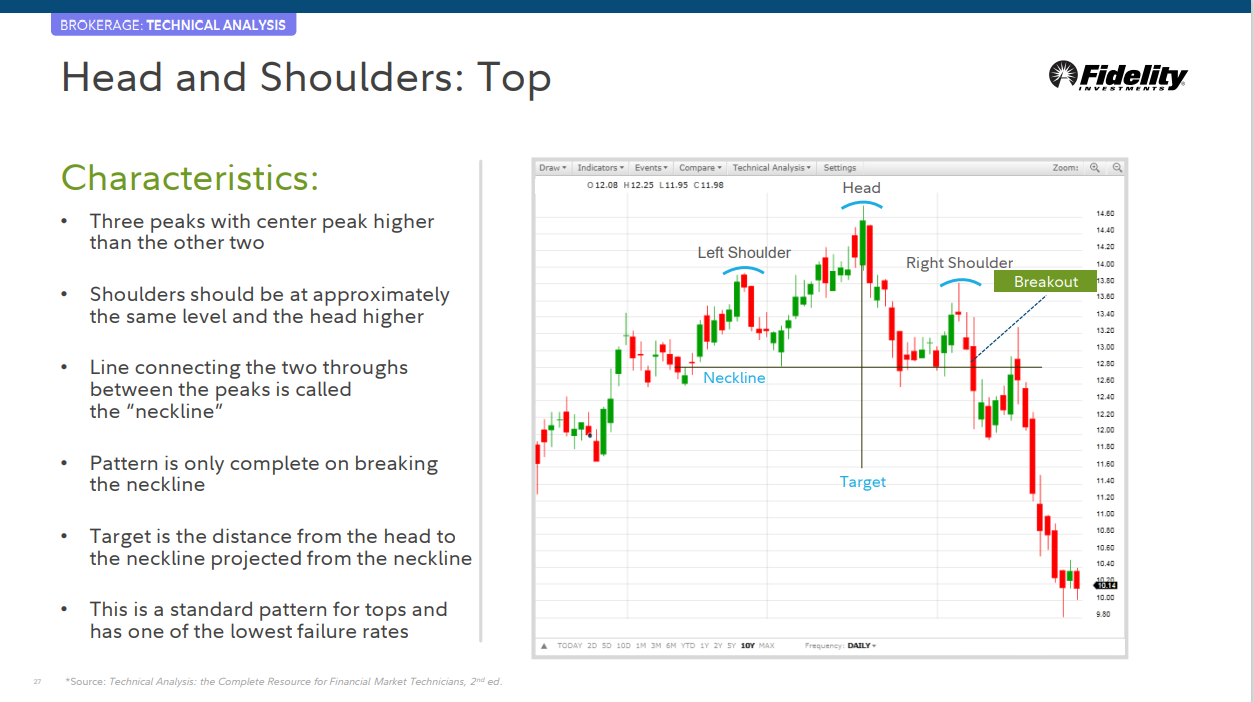

머리와 어깨 : Top

형질:

• 가운데 고점이 다른 두 개보다 높은 세 개의 피크

• 어깨는 거의 같은 높이에 있어야 하고 머리는 더 높아야 합니다.

• 피크 사이의 두 관통선을 연결하는 선을 "네크라인"이라고 합니다.

• 네크라인이 끊어질 때만 패턴이 완성됩니다.

• 타겟은 목선에서 머리부터 목선까지 투영된 거리입니다.

• 이것은 상판의 표준 패턴이며 가장 낮은 불량률 중 하나입니다.

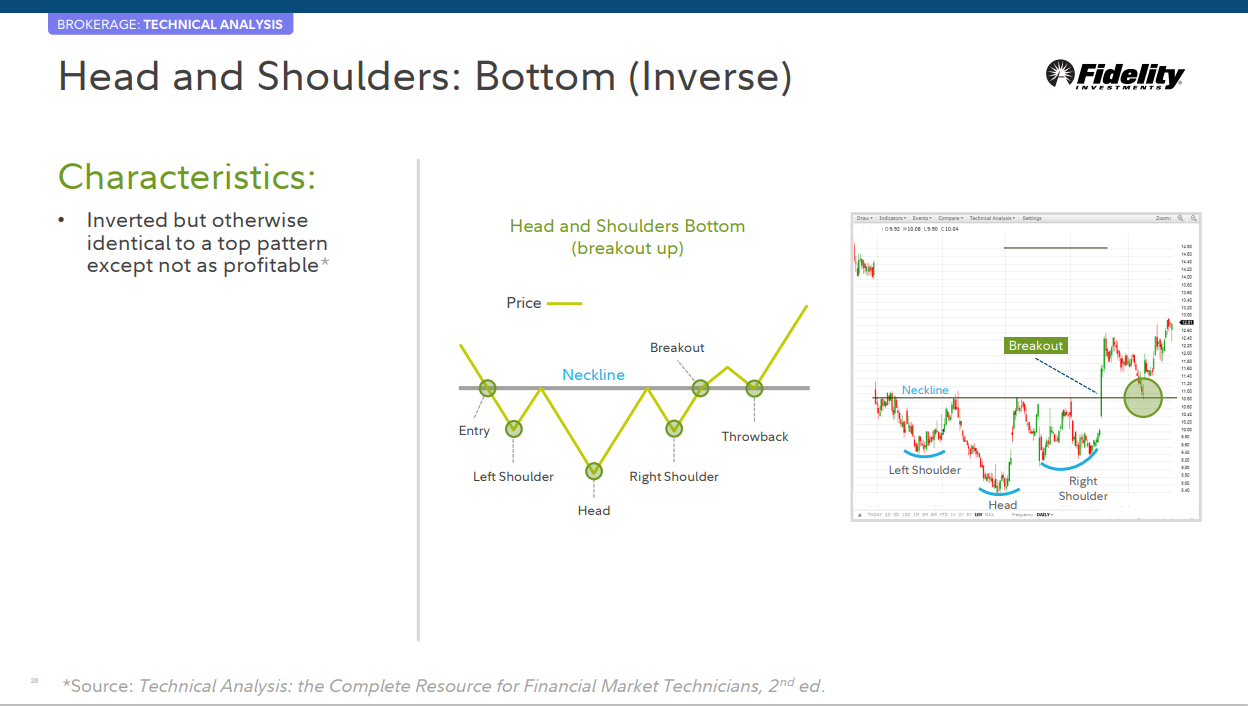

머리와 어깨 : 바닥 (인버스)

성격 (형태)

• 위의 패턴과 아래 위가 뒤빠뀐 채로 동일하다.

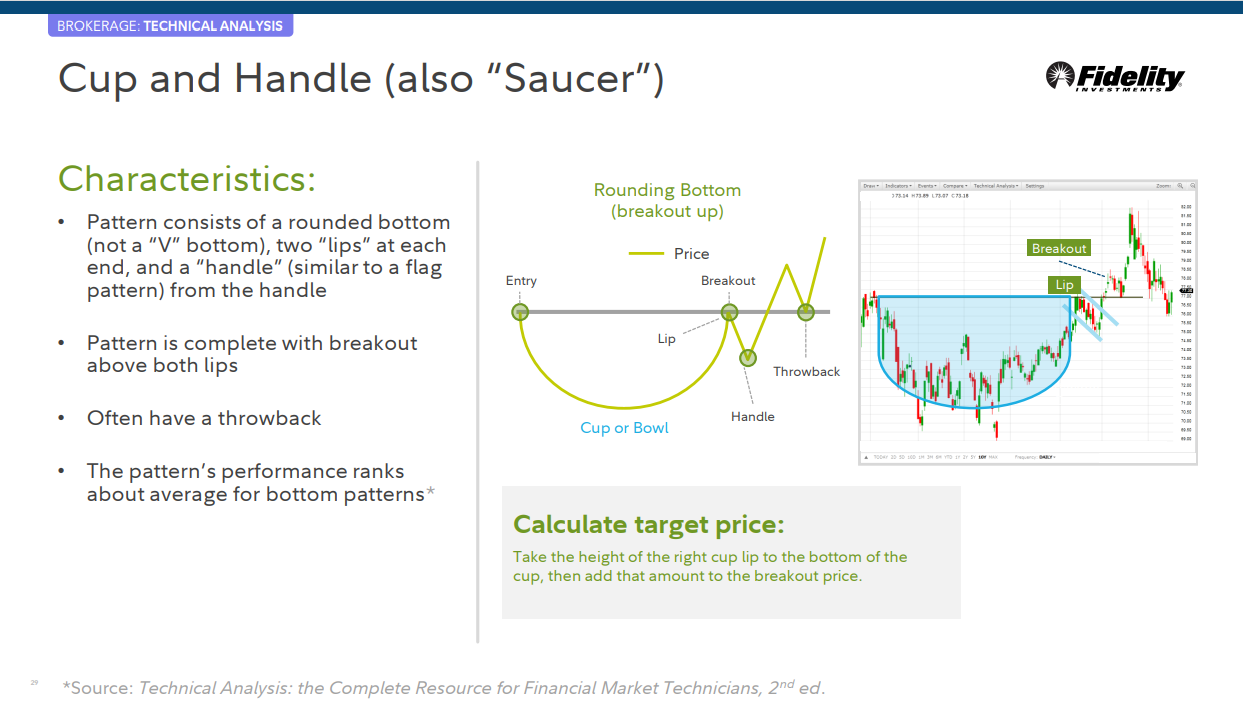

컵과 핸들 (Saucer 받침 접시)

성격 (형태)

• 패턴은 둥근 바닥("V" 바닥이 아님), 양쪽 끝에 있는 두 개의 "입술", 손잡이에서 나오는 "손잡이"(깃발 패턴과 유사)로 구성됩니다.

• 양 입술 위의 breakout(탈주)으로 패턴이 완성됩니다.

• 종종 throwback (후퇴)가 있습니다.

• 패턴의 성능 순위는 하단 패턴*에 대한 평균 정도입니다.

목표 가격 계산:

오른쪽 컵 입구 높이를 컵 바닥까지 가져간 다음 해당 금액을 브레이크아웃 가격에 더합니다.

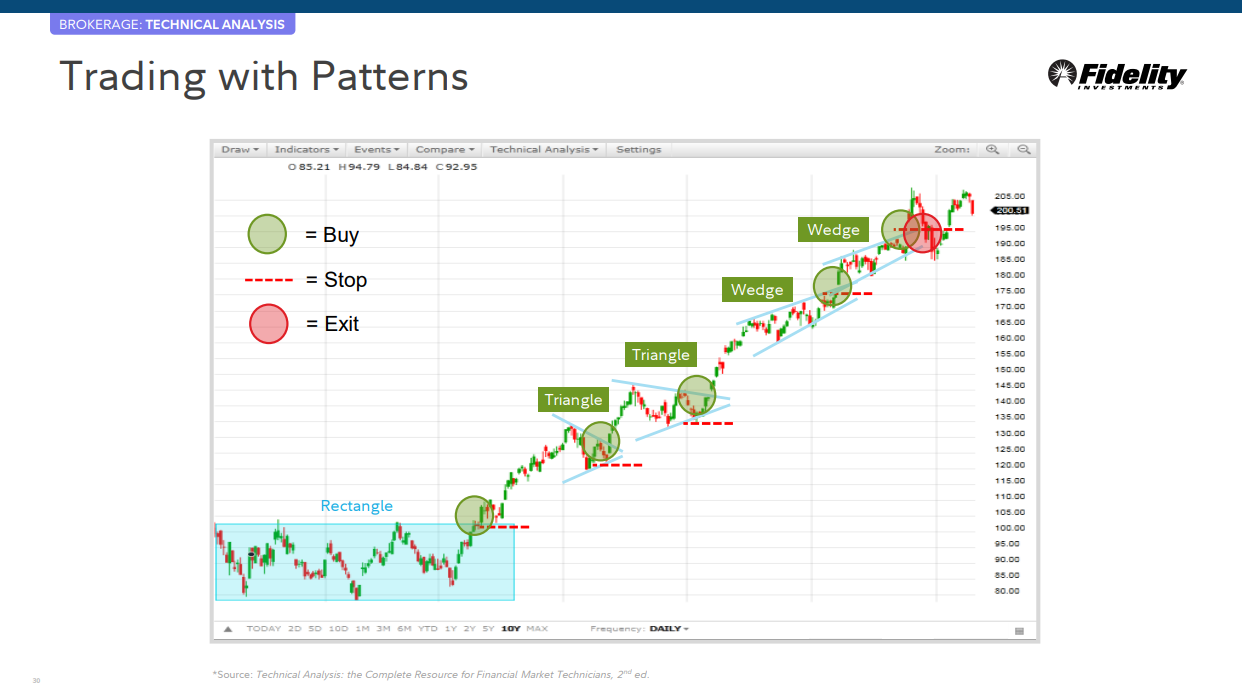

패턴을 보고 거래하기

최고의 멀티 바 패턴들

상승 신호

- 하향 삼각형

- 직사작형

- 파이프 바닥

하향 신호

- 깃발

- 머리와 어깨 top

- Island Reversal

촛대에 대한 일반적인 정보

성격 (형태)

• 전통적으로 캔들스틱 패턴은 추세가 끝나는 시점을 식별하는 데 사용되는 반전 패턴입니다.

• 캔들스틱 패턴은 장기 추세와 함께 사용되는 경우가 많습니다. 그러므로 장기 상승 추세에서 조정 후 상승 반전 패턴이 가장 좋은 경우입니다. 그리고 반대로 장기 하락 추세에서 조정 후 하락 반전 패턴은 안 좋은 경우 입니다.

• 패턴이 형성되고 특정 방향으로 돌파하여 활성화될 때까지 자의적으로 해석한 캔들 패턴에 따라 행동하지 않도록 주의하십시오.

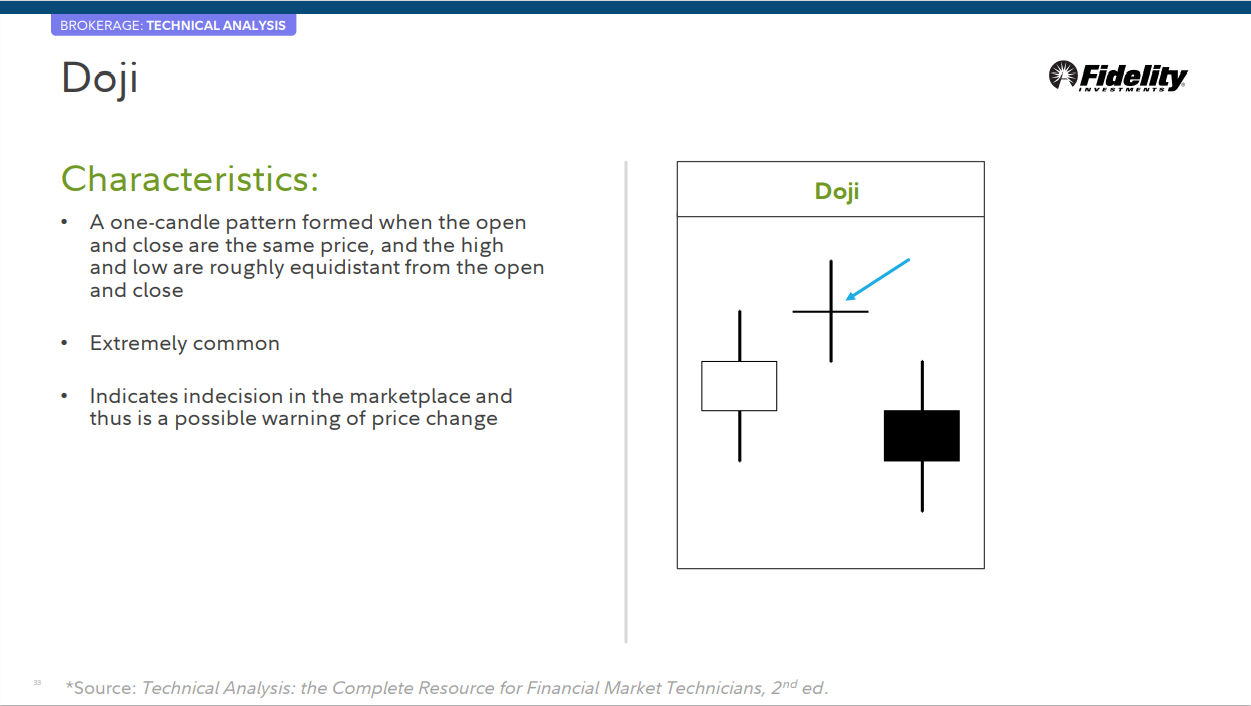

Doji

성격 (형태)

• 시가와 종가가 동일하고 고가와 저가가 시가와 종가에서 거의 등거리에 있을 때 형성되는 1개 캔들 패턴

• 매우 흔함

• 시장에서 우유부단함을 나타내므로 가격 변동에 대한 경고일 수 있습니다.

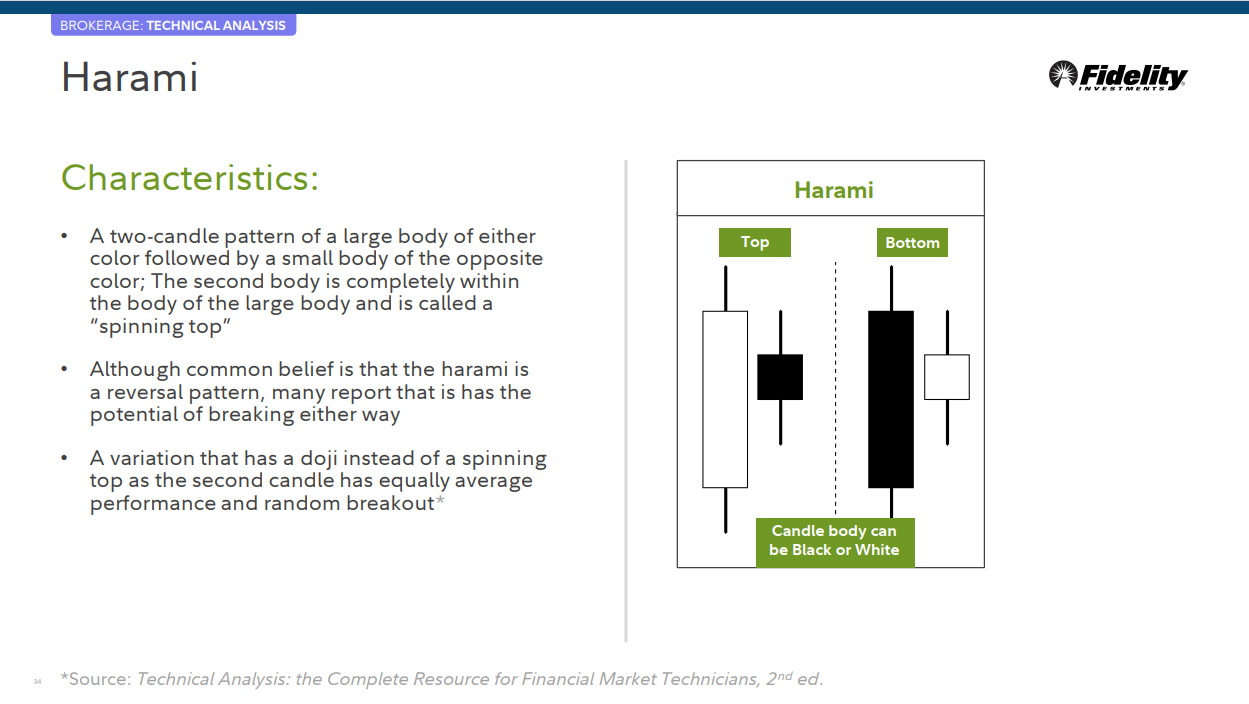

Harami

성격 (형태)

• 두 가지 색상의 큰 몸체와 반대 색상의 작은 몸체로 구성된 2개 캔들 패턴; 두 번째 몸체는 큰 몸체의 몸체 안에 완전히 들어 있으며 "팽이"라고 합니다.

• 일반적인 믿음은 하라미가 반전 패턴이라는 것이지만, 많은 사람들이 어느 쪽이든 깨질 가능성이 있다고 보고합니다.

• 두 번째 캔들의 평균 성능과 무작위 돌파가 같기 때문에 팽이 대신 도지가 있는 변형*

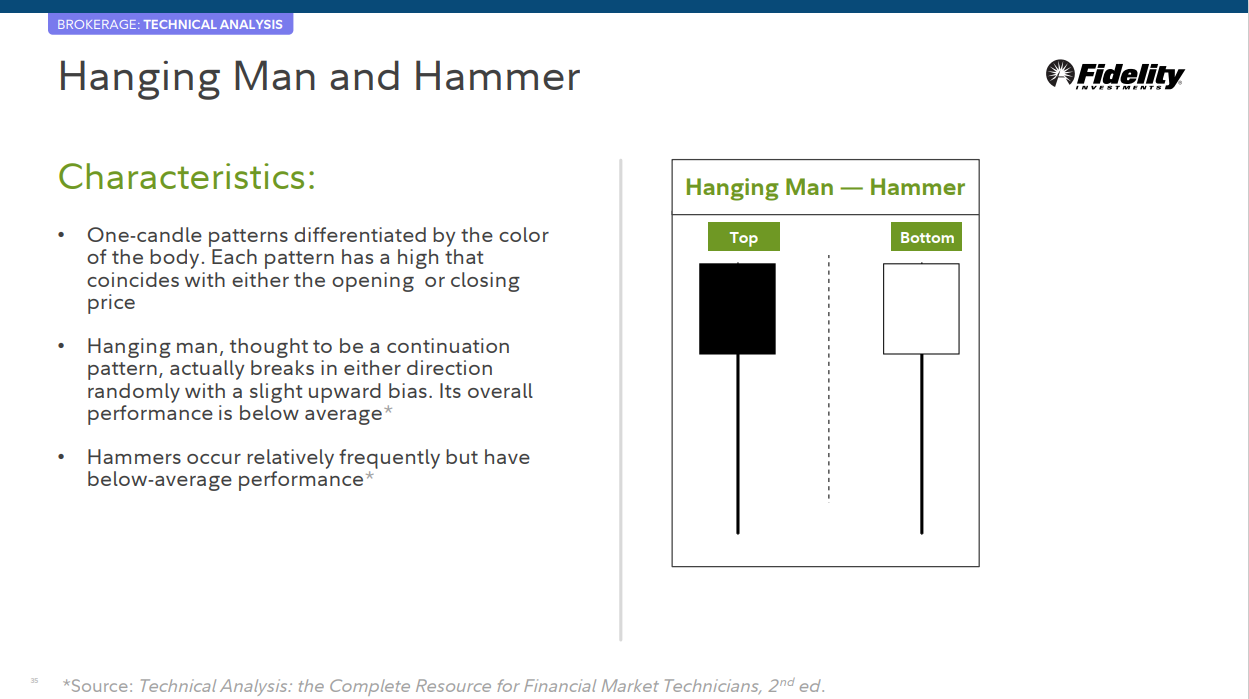

Hanging Man and Hammer

성격 (형태)

• 바디 색상으로 구분되는 1개의 캔들 패턴. 각 패턴에는 시가 또는 종가와 일치하는 고가가 있습니다.

• 연속 패턴으로 생각되는 매달린 사람은 실제로 약간의 상향 편향으로 무작위로 어느 방향으로든 중단됩니다. 전반적인 성능이 평균 이하입니다*

• 해머는 상대적으로 자주 발생하지만 성능은 평균 이하입니다*

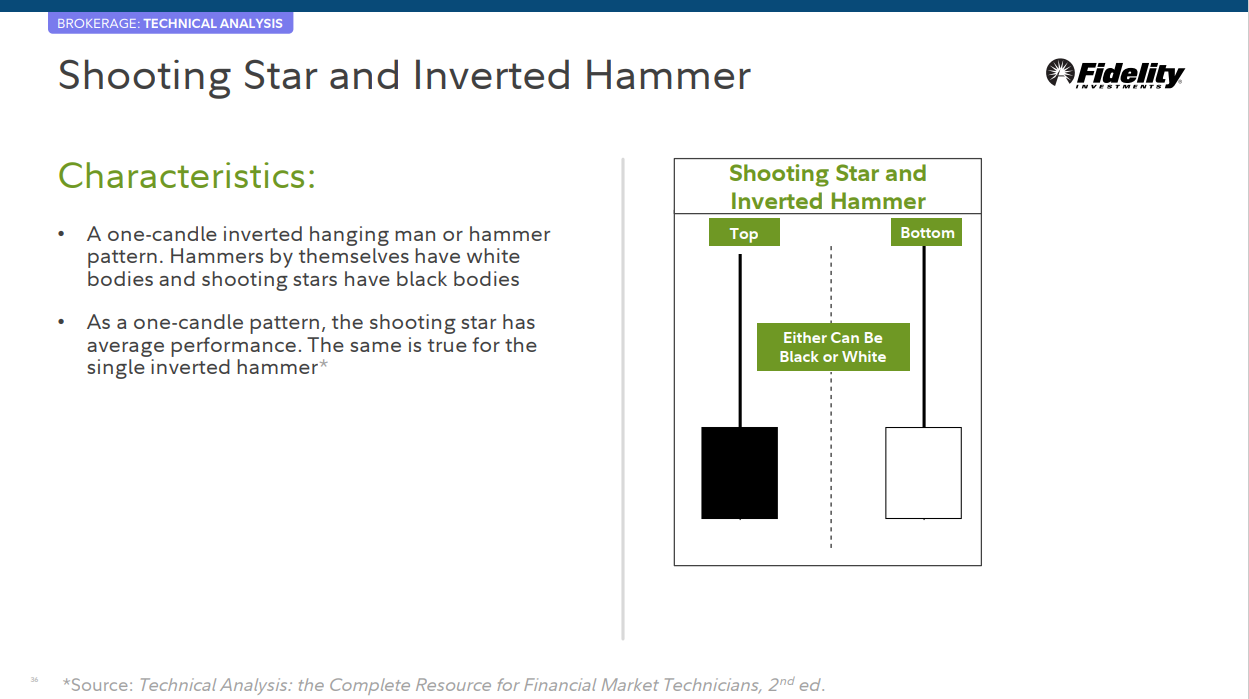

별똥별 그리고 Inverted Hammer

성격 (형태)

• 1개의 캔들 거꾸로 매달린 사람 또는 해머 패턴. 망치 자체는 하얀 몸체를 가지고 있고 별똥별은 검은 몸체를 가지고 있습니다.

• 별똥별은 1개의 촛불 패턴으로 평균적인 성능을 가지고 있습니다. 싱글 인버티드 해머*도 마찬가지입니다.

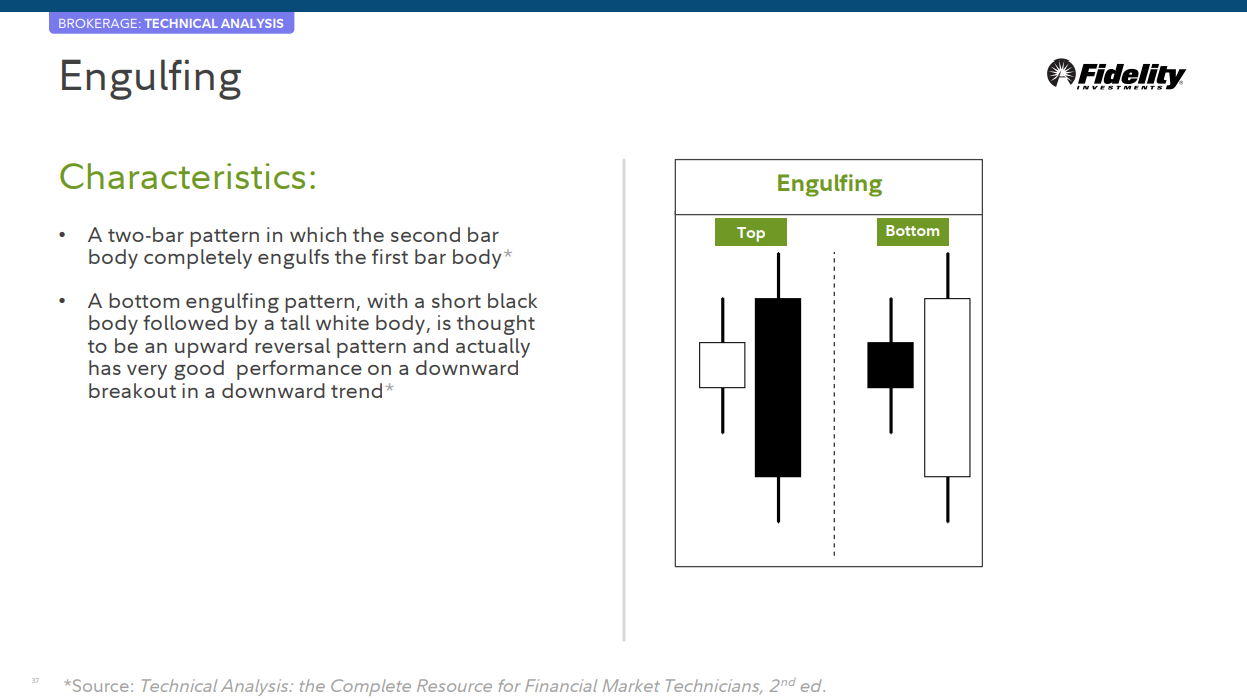

Engulfing

성격 (형태)

• 두 번째 바 바디가 첫 번째 바 바디를 완전히 감싸는 두 개의 바 패턴*

• 짧은 검은색 몸체와 긴 흰색 몸체가 뒤따르는 바닥을 덮는 패턴은 상향 반전 패턴으로 생각되며 실제로 하향 추세에서 하향 돌파할 때 매우 좋은 성과를 보입니다*

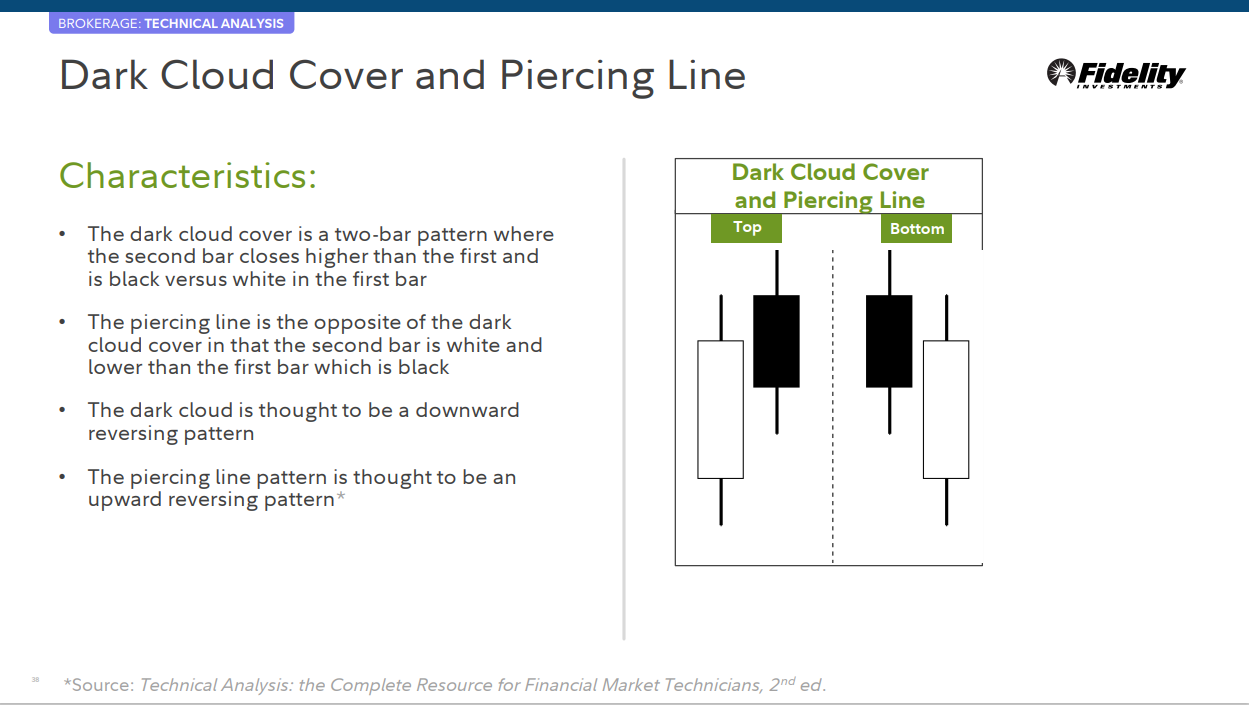

어두운 구름 cover 와 piercing line

성격 (형태)

• 짙은 구름 덮개는 두 번째 막대가 첫 번째 막대보다 높게 종가가 있고 첫 번째 막대에서 검은색 대 흰색인 두 개의 막대 패턴입니다.

• 꿰뚫는 선은 두 번째 막대가 흰색이고 검은색인 첫 번째 막대보다 낮다는 점에서 먹구름 덮음의 반대입니다.

• 먹구름은 하향 반전 패턴으로 생각됩니다.

• 피어싱 라인 패턴은 상향 반전 패턴으로 생각됨*

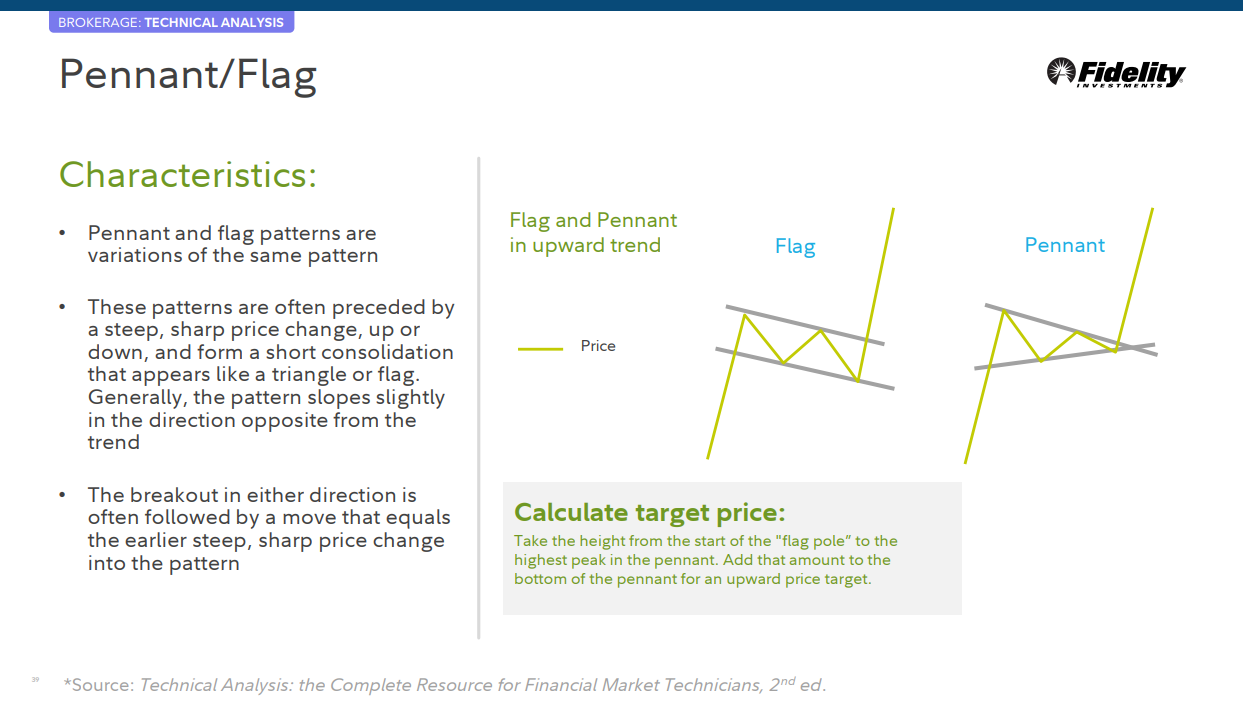

Pennant/깃발

성격 (형태)

• 페넌트와 깃발 패턴은 동일한 패턴의 변형입니다.

• 이러한 패턴은 종종 가파르고 급격한 가격 변동(위 또는 아래)이 선행되며 삼각형이나 깃발처럼 나타나는 짧은 통합을 형성합니다.

일반적으로 패턴은 추세와 반대 방향으로 약간 기울어집니다.

• 어느 한 방향으로의 돌파 후에는 패턴으로 이전의 가파르고 급격한 가격 변화와 같은 움직임이 뒤따르는 경우가 많습니다.

목표 가격 계산:

"깃대"의 시작 부분에서 페넌트의 가장 높은 봉우리까지의 높이를 가져옵니다. 이 금액을 페넌트 하단에 더하면 상향 목표가가 됩니다.

Gaps

성격 (형태)

• 정의 – 특정 가격에서 거래(갭) 없음

• 간격은 "위" 또는 "아래"로 간주될 수 있습니다.

• 갭은 종가에서 다음 시가까지 수요와 공급의 눈에 띄는 변화로 인해 발생합니다.

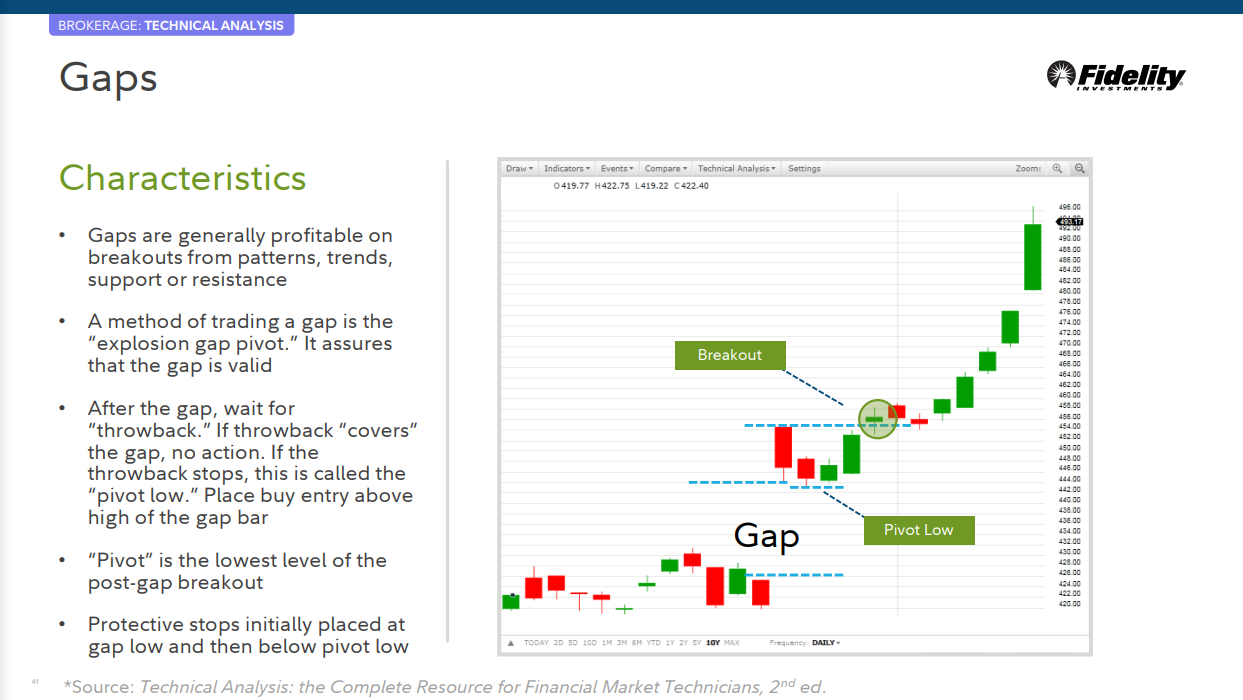

Gaps

성격 (형태)

• 갭은 일반적으로 패턴, 추세, 지지 또는 저항에서 breakout할 때 수익성이 있습니다.

• 갭을 거래하는 방법은 "폭발 갭 피벗 explosion gap pivot"입니다. 간격이 유효함을 보장합니다.

• 갭 후에는 "후퇴 throwback"를 기다립니다. 후퇴가 격차를 "covers"면 아무 조치도 취하지 않습니다. 후퇴가 멈추면 이를 "피봇 로우 pivot low"라고 합니다. 갭 바의 고점 위에 매수 항목 배치

• "Pivot"은 포스트 갭 breakout의 최저 수준입니다.

• Protective Stops 는처음에는 gap low 에 위치하고 그런 다음 pivot low 에 위치합니다.

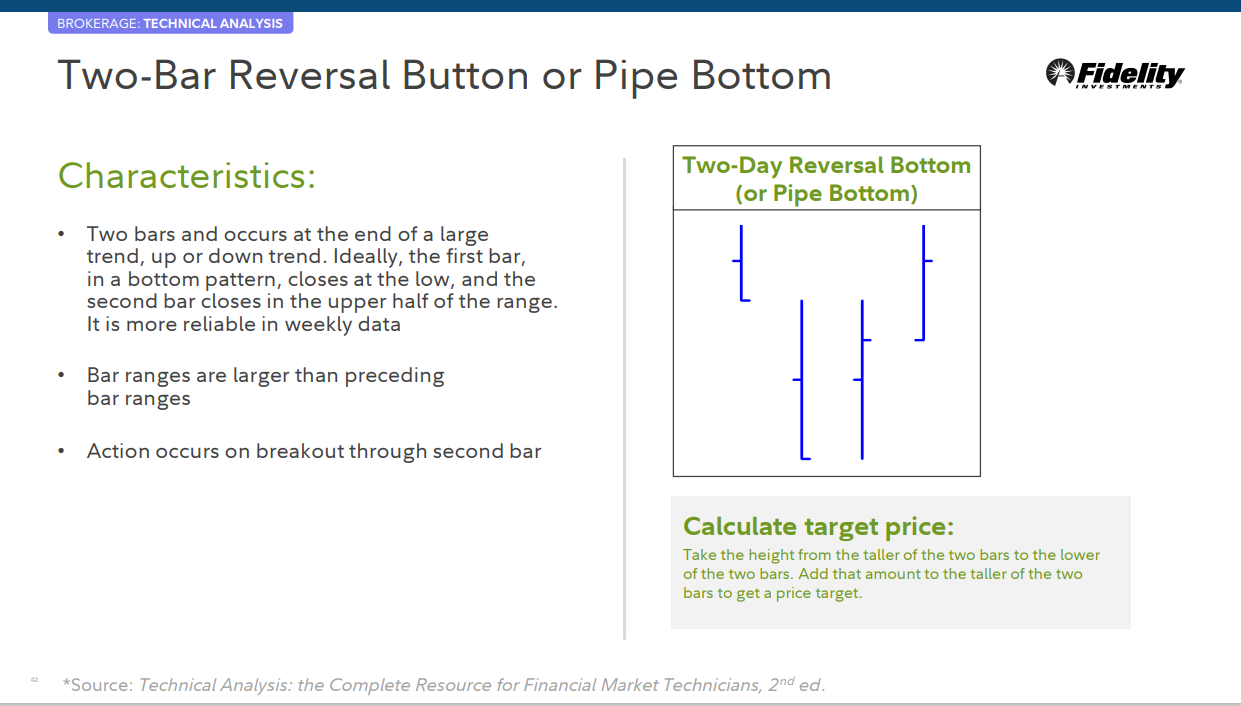

Two-Bar Reversal Button or Pipe Bottom

성격 (형태)

• 두 개의 막대는 큰 추세, 상승 또는 하락 추세의 끝에서 발생합니다. 이상적으로는 하단 패턴의 첫 번째 막대가 저점에서 종가를 형성하고 두 번째 막대가 범위의 상반부에서 종가를 형성하는 것이 좋습니다.

주간 데이터에서 더 신뢰할 수 있음

• 막대 범위가 이전 막대 범위보다 큽니다.

• 액션은 두 번째 막대를 돌파 (breakout) 할 때 발생합니다.

목표 가격 계산:

두 막대 중 높은 막대에서 낮은 막대까지 높이를 가져옵니다. 가격 목표를 얻으려면 두 막대 중 더 큰 막대에 해당 금액을 더하십시오.

변동성 패턴

성격 (형태)

• 둔한 활동은 "낮은 변동성"으로 알려져 있습니다. 새로운 추세는 종종 변동성이 낮은 시기부터 시작됩니다.

• 변동성을 살펴보는 한 가지 방법은 가격 막대 간의 관계를 관찰하는 것입니다.

• "범위"는 가격 표시줄의 고가와 저가 사이의 스프레드입니다.

• 막대 다음에 범위가 작은 막대가 있으면 변동성이 감소하고 있습니다. 두 번째 막대는 "좁은 범위" 막대라고 합니다.

• 이 두 번째 막대의 범위가 이전 막대의 범위 내에 포함되는 경우 "내부 막대"라고 합니다.

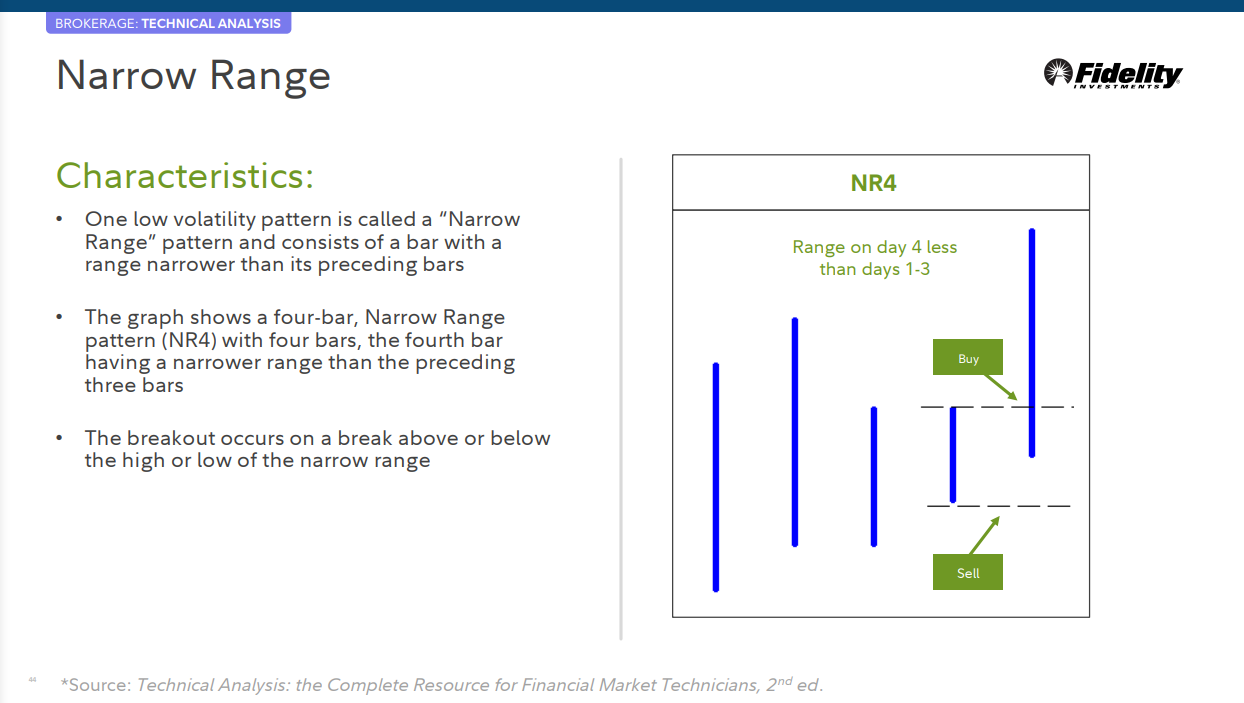

Narrow Range

성격 (형태)

• 하나의 낮은 변동성 패턴은 "좁은 범위" 패턴이라고 하며 이전 막대보다 범위가 좁은 막대로 구성됩니다.

• 그래프는 4개의 막대가 있는 4개의 막대, 좁은 범위 패턴(NR4)을 보여주며, 네 번째 막대는 이전 3개의 막대보다 범위가 좁습니다.

• 돌파 (breakout)는 좁은 범위의 고점 또는 저점 위 또는 아래에서 발생합니다.

기술적 분석 시작하기

기술적 분석을 안내하는 가정에 대해 배우고 추세 거래의 기본을 이해하세요.

기술적 분석에서의 여러 지표들 이해하기

추세, 모멘텀, 볼륨 그리고 support 와 저항 같은 기술적 지표들의 여러가지 타입들을 구분해 보세요.

기술적 분석의 차트 패턴에 대해 알아보기

바 챠트와 캔들 챠트의 중요한 패턴들에 대한 예제들을 통해서 챠트를 이용하고 챠트 패턴들을 배우세요.

기술적 분석을 통해 리스크 관리하기

여러 확인된 방법들을 사용해서 거래 리스크를 관리하세요.

좀 더 자세한 사항은 Fidelity Learning Center 를 방문해 주세요.

언급된 모든 스크린샷, 차트 또는 회사 거래 기호는 설명 목적으로만 제공되며 매도 제안, 매수 제안 권유 또는 증권에 대한 권장 사항으로 간주되어서는 안 됩니다.

투자에는 손실 위험을 포함한 위험이 수반됩니다.

기술적 분석은 시장 행동, 특히 거래량과 가격에 초점을 맞춥니다. 기술적 분석은 주식을 분석하는 한 가지 방법일 뿐입니다. 매수 또는 매도할 주식을 고려할 때 가장 편한 접근 방식을 사용해야 합니다. 모든 투자와 마찬가지로 특정 증권에 대한 투자가 투자 목표, 위험 허용 범위 및 재무 상황에 따라 자신에게 적합한지 여부를 스스로 결정해야 합니다. 과거 실적이 미래 결과를 보장하지 않습니다.

© 2019 FMR LLC. 판권 소유.

Fidelity Brokerage Services, 회원 NYSE, SIPC, 900 Salem Street, Smithfield, RI 02917

'Financial > Technical Analysis' 카테고리의 다른 글

| Week 3 Homework - Understanding technical indicator (0) | 2023.01.21 |

|---|---|

| 기술적 분석 - Week 3 Understanding Indicators in Technical Analysis (0) | 2023.01.21 |

| Week 2 : Building blocks Part 2 - Homework (0) | 2023.01.19 |

| Week 1 - Building Blocks Part 1 - Home Work (0) | 2023.01.05 |

| 기술적 분석 - Week 1, 2 Building Blocks (0) | 2023.01.03 |